您的位置:资讯>观察>零售业并购投资机会在哪里?

零售企业根据适合自身的发展模式,将持续广泛进行并购活动。

2014年以来,中国零售业逐渐进入并购整合时期。线上业态在经历了爆发式增长后,实体店铺相较线上业态的优势逐渐显现,行业格局重塑。同时,大数据、智能制造等先进技术对生产、供应、流通、销售等零售业各个环节的优化发挥着重要作用,这也成为各零售商巨头的核心竞争力之一。因此,零售企业基于产业整合、技术收购、关联行业收购以及进军新领域的目的,持续通过并购实现扩张和转型。

在此背景下,清科研究中心重磅推出《2018年中国零售业并购发展研究报告》,在报告中可以一览全球零售业并购发展趋势,并深入了解2010年至今中国零售企业的并购发展历程,包括总体趋势、行业偏好、地域分布、价格范围分布以及VC/PE相关分析。此外,报告选取了两个典型并购案例,从并购策略、交易关键要素以及交易完成后企业发展情况三个方面进行深入解析。

图1《2018年中国零售业并购发展研究报告》目录

全球零售业面临转型变革,收购和兼并是零售企业扩大收入规模、实现战略布局的重要方式

根据德勤发布的《2018年全球零售力量》,全球250强零售商收入总体量不断扩张,复合年均增速持续放缓,而重大的并购活动是零售企业收入保持快速增长的主要推动力之一。在零售业转型变革的大背景下,全球零售商开启了线上线下全面布局的热潮。全球零售巨头沃尔玛,自2016年以来兼并收购了6家电商企业,除了壮大收入规模外,主要目的在于对线上业务的战略布局。全球电商巨头亚马逊,于2017年收购了美国天然食品超市Whole Foods Market,以获取线下实体店面。

随着市场新进入者不断打破全球零售业原始格局,传统零售企业开始通过并购开发新产品、吸引新客户、学习新商业模式或进行地理扩张,来追求核心业务的长期发展,这也将是全球零售业并购发展的重要推动力之一。此外,消费零售企业估值普遍位于低位、企业和投资机构留存充足现金等因素,也将促使并购活动的进行。从地区分布来看,中国地区并购交易尤其频繁,推动整个亚太地区交易规模持续上升。

中国零售企业并购以产业整合为主,大型传统零售企业仍是大额并购主力军

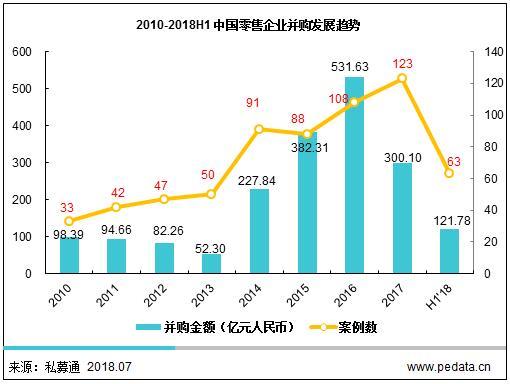

2010年至2018年上半年我国零售企业并购案例数总体呈现上升趋势,与中国并购市场整体趋势基本一致。零售企业并购交易总规模波动上升,若排除掉大额并购案例,每年零售企业实施并购的平均交易金额在2.5亿元-3.5亿元之间,低于并购市场整体水平。2015年和2016年平均并购规模达到7亿元左右,一方面2015年和2016年金融行业监管政策相对宽松,企业融资途径广泛,为实施大额并购提供了充足的资金支持;另一方面多起大额跨境并购拉高了整体规模。

不少零售企业会采取连环收购策略,一家企业在几年间收购案例数可高达十几起。例如,以“商业+地产”为发展模式的茂业商业收购了广东省和川渝地区共8家百货公司;综合企业集团江苏国泰收购了11家江苏地区的企业,行业以纺织及服装为主;老百姓大药房则将11家医药零售连锁企业纳入囊中。基于不同业态布局、同业态地理扩张等目的,产业整合一直是零售企业并购的主要目的。

值得注意的是,目前零售企业大额并购的主力军仍是传统大型零售企业。电商企业并购活动频繁,但单笔交易金额相对较小。

图2 2010-2018H1中国零售企业并购发展趋势

表1 2010-2018H1中国零售企业并购典型案例(部分)

来源:私募通2018.07

同业态零售企业跨地区并购整合案例:步步高收购南城百货

步步高是湖南地区的商品零售业龙头企业,于2008年在深交所上市,经营业态包括超市、百货、家电和批发。南城百货是广西地区商品零售业龙头企业,经营业态包括超市、百货和家电,业务结构与步步高基本一致。南城百货在两次IPO未果后,于2015被步步高以发行股份及支付现金的方式收购,合计交易对价157,578万元。交易完成后,步步高可直接占有南城百货在广西地区的现成市场份额,同时上市公司也可实现资产和收入体量的增长。在近几年零售企业横向整合大潮中,这起收购是基于地理扩张目的的一个典型案例。

除了主营区域不同(步步高在湖南地区,南城百货在广西地区)和经营规模差异(南城百货收入体量约占到步步高的四分之一),收购方和被收购方收入结构、资产负债结构契合度极高,管理模式也基本一致。如此一来,收购完成后,双方磨合的风险会相对较小,经营理念和发展策略也容易达成一致。上市公司业务结构不会出现太大变化,同时新业务可与现有业务实现跨区域的协同效应。

对于南城百货来说,虽然独立上市能够获得略微更高的市盈率倍数,但需承担IPO申请的时间成本和申请被否决的风险。同时,受到宏观经济增长放缓、电商冲击、区域市场竞争加剧等因素影响,南城百货面临着极大的业绩下滑压力。而南城百货被步步高收购后,可背靠母公司更为庞大稳定的资本实力,增强风险抵御能力。

中国零售企业并购需求逐渐多元化,VC/PE机构在大额并购、跨境并购中扮演重要角色

自2015年开始,零售企业横向整合的案例数占比呈现下降趋势,我国零售企业的并购需求逐渐多元化。并购活跃度比较高的行业包括房地产、互联网、金融、IT等。房地产和互联网领域的并购交易集中在2014-2016年。对金融行业的并购主要发生在2014年以后,并购目的较为多元化,包括开拓金融服务新领域、服务供应链上游客户的融资需求、加强线上支付业务布局等。对IT企业的收购案例则逐年增长,标的企业主营业务涵盖了信息集成系统、云服务、智能机器人等细分领域。总体来说,处于不同发展阶段的零售企业根据各自适合的发展模式,持续通过并购实现扩张和转型。

整体来看,VC/PE机构在零售企业并购活动中渗透率是偏低的,2018年上半年仅为38.1%,远低于中国并购市场超过50%的渗透率。但大额并购交易以及跨境并购大多离不开VC/PE机构的支持。VC/PE机构通常更为偏好IT、人工智能等新兴产业,因此传统零售业并非最热门投资赛道。近年来科技进步给这个传统行业带来了更多想象空间,零售业行业格局快速变化,VC/PE机构的并购投资热度也有所上升。

图3 2010-2018H1中国零售企业VC/PE相关并购发展趋势

PE机构控股上市公司进军连锁餐饮领域案例:弘毅投资控股“百福控股”

理文手袋集团有限公司,是一家从事手袋代工生产的港股上市公司。2016年5月,弘毅八期基金旗下的捷亨有限公司以每股1.18港元收购了理文手袋50.03%股份,合计对价9.735亿港元,由此成为控股股东。弘毅投资入主上市公司后不久,将公司更名为“百福控股”,并持续展开收购活动。自2016年9月至今,控股收购或参股连锁餐饮品牌已达数十家。

图4百福控股投资品牌(部分)

来源:清科研究中心根据公开信息整理2018.07

从百福控股收购或参股的这些餐饮品牌,我们可以总结出以下关键词:

一线城市,年轻消费群体

和合谷在北京地区生根发展,遇见小面创立于广州,西少爷和仔皇煲都起步于北京,福客在深圳地区发展壮大。目标群体大多以年轻上班族或学生为主。

快餐,可复制性强

百福控股投资的餐饮企业基本上都是连锁快餐品牌,店面小且集中热门商区、写字楼区域,具备上餐快且多为固定套餐的特点。有别于传统饭店对厨师的依赖,连锁快餐店的食品加工和客户服务流程更为简洁高效,在保障品质的前提下,连锁快餐店可以快速扩张形成规模效应。

同品类领先品牌,扩张迅速

和合谷已成为北京市中式快餐的代表品牌,主打广式煲仔饭的仔皇煲已是北京市场该品类销售冠军。根据百福控股公布的2018年中期业绩公告,企业增速均保持在两位数以上。

各地代表性小吃

即使是快餐,百福控股选择的也是各地最具代表性的小吃,如西安的肉夹馍、重庆的小面、湖南的米粉、广州的煲仔饭。代表性小吃不仅吸引当地人去找寻家乡的味道,对于外地人来说也并非陌生的食物。在他们想要尝鲜时,便会优先选择这些代表性品牌。

总体来说,零售行业在需求端变化和科技进步的共同影响下,展现出前所未有的活力。零售企业根据适合自身的发展模式,将持续广泛进行并购活动。VC/PE机构除了继续支持零售企业的大型并购外,也将定位资源整合平台作为并购主体在重点领域投资布局。

除此之外,全球零售业并购市场还有哪些变化趋势?为什么我国零售企业对房地产和互联网企业的收购热潮有所冷却?我国零售企业实施大额并购和跨境并购,如何与VC/PE机构形成深度合作?步步高和南城百货的交易又是如何定价,如何控制风险?百福控股如何在长期价值投资和短期利润增长之间实现平衡?以上问题将一一在《2018年中国零售业并购发展研究报告》中为您揭晓。