据Revolve提交的IPO招股书显示,该公司专注于为千禧一代的客户服务,这一代人目前的年龄在20多岁至30岁左右。

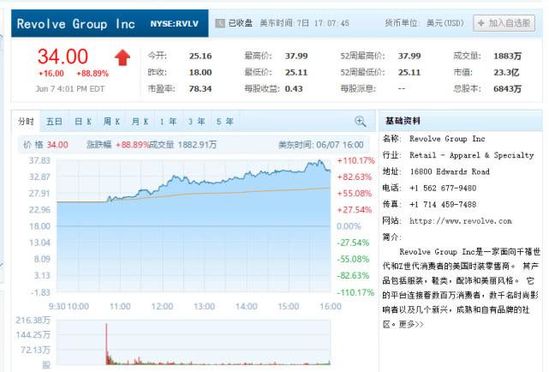

6月8日,据外媒报道,美国时尚潮流购物网站Revolve周五在美国纽约证券交易所IPO(首次公开招股)上市,股票代码为“RVLV”,挂牌首日股价暴涨近90%,创下了今年以来美股市场上第三好的IPO首日表现,原因是知名做空机构香橼研究公司(Citron Research)对该股持看涨立场。

当日,Revolve开盘报25.16美元,与每股18美元的IPO发行价相比上涨近40%。截至周五收盘,Revolve股价报34.00美元,涨幅高达88.89%;盘中一度触及37.99美元的高点,日内最高涨幅达到了111%。按收盘价计算,Revolve市值达23.3亿美元。

香橼研究公司此前发布推文称:“(Revolve)在IPO时已经实现了盈利,而且其电商业务正在增长。这家公司拥有最好的单位经济性,未来将可实现巨大的增长。 香椽预计,该股将可上涨至50美元。”

与34美元的Revolve周五收盘价相比,香椽给出的这一目标价代表着47%的上行空间。

2019年以来,IPO首日表现比Revolve更好的只有人造肉公司Beyond Mate Inc.和生物技术公司Cortexyme Inc.,其中前者的股价在其上市首日收盘大涨163%,后者则在挂牌首日涨逾93%。

根据彭博社汇编的数据,Revolve在周四发售了1180万股票,发行价为18美元/股,处在此前公布的每股16美元至18美元区间的上限,募资总额达到了270亿美元以上,这是今年以来美国市场上的第76桩IPO交易。2019年迄今已有一系列备受瞩目的公司赴美上市,比如说网约车巨头优步就在5月份进行了IPO,当时该公司的估值高达81亿美元。

在此以前,奢侈品服装平台Farfetch Ltd.于去年9月份在美国上市,筹资8.55亿美元。数据显示,今年又有三家电商公司在美国上市,融资总额为4.71亿美元。

据Revolve提交的IPO招股书显示,该公司专注于为千禧一代的客户服务,这一代人目前的年龄在20多岁至30岁左右。该公司在Facebook旗下照片共享服务Instagram上的账号拥有超过550万名粉丝,并拥有由3500多名“网红”(社交媒体上拥有大量粉丝的用户)和社交活动组成的网络,从而吸引了大量客户。

招股书文件显示,这家总部位于加利福尼亚州瑟里托斯(Cerritos)的公司已经实现了盈利,去年该公司的销售额为4.99亿美元,净利润为3100万美元,相比之下2017年的销售额为接近4亿美元,净利润为530万美元。

在截至3月31日的上个季度中,该公司的销售额增长21%,至1.37亿美元;净利润则下降7.8%,至500万美元。这一季度中,Revolve的平均订单价值下降到了259美元,相比之下上年同期为282美元。

文件还显示,在该公司IPO交易中发行的A类股中,只有四分之一是由Revolve本身发售的,其余880万股则是由现有投资者出售的。

Revolve的每股A类股具有一票表决权,而每股B类股则具有十票表决权。招股书显示,这就意味着B类股的持有者拥有大约98%的表决权。由Revolve联席首席执行官迈克尔·卡拉尼科拉斯(Michael Karanikolas)和迈克尔·门特(Michael Mente)控制的实体MMMK Development Inc.将控制该公司的67%表决权。

招股书显示,Revolve计划利用IPO所得收入从现有股东手中回购股票,并继续发展公司业务。

去年,该公司有18%的销售额来自于美国以外的地区。Revolve发出警告称,在进行国际扩张时,该公司很可能需要建立履约中心,此外还将面临其他一些支出。

Revolve目前拥有20多个自有品牌,并正在考虑增加更多自有品牌,此外还将开设实体店。与大多数时尚零售商有所不同的是,Revolve的自有品牌不是入门级产品,其平均售价于该公司销售的第三方品牌。

“我们现在拥有的很多东西都是为未来而准备的。”门特在一次采访中说道。“我们目前所做的一切都进展顺利。”

卡拉尼科拉斯表示,虽然Revolve预计Instagram未来仍旧将是时尚内容的聚集地,但如果情况发生变化,那么该公司想要在竞争中抢占领先地位。

“在Instagram平台的竞争中,我们长期保持着领先地位。”卡拉尼科拉斯说道。“我们很欢迎环境发生转变,对我们来说那通常代表着机遇。”

Revolve此次IPO交易的主承销商为摩根士丹利、瑞士信贷集团和美国银行。