您的位置:资讯>观察>国产手机出海:在东南亚复制下一个中国?

近年来,保持着经济稳定增长的东南亚地区,成为越来越多中国企业走出国门、谋求全球化发展的第一站,而中国手机厂商成为出海企业中最为活跃的群体之一。

权威调研机构IDC公布的数据显示,2018年全年,中国智能手机市场总销量为3.98亿台,同比下滑10.5%。

经历了生长期的销量狂飙,中国智能手机市场已经逐步触及到了天花板,市场萎缩已经成为了不争的事实。因此,越来越多的国产手机厂商将目光对准了海外。

近日,甲方研究社发起“国产手机出海”系列,聚焦国产手机在非洲、欧洲、美国、东南亚等地区的“战事”,揭秘国产手机在海外市场成功的秘诀。

东南亚地区包括了越南、马来西亚、印尼等11个国家,人口共计约6.5亿,是全世界人口规模第三的区域,占全球总人口数的8.5%。这片被中国人叫做“南洋”的陆地和岛屿,扼守着东西方交通要道,又被称作“世界的十字路口”。

近年来,保持着经济稳定增长的东南亚地区,成为越来越多中国企业走出国门、谋求全球化发展的第一站,而中国手机厂商成为出海企业中最为活跃的群体之一。

在全球智能手机市场低迷的大环境下,东南亚的市场表现足够让近邻中国艳羡。

以世界人口第四大国印度尼西亚为例,2018年的智能手机市场出货量达3800万台,比2017年大幅增长了17.1%,并创下印尼市场的历史纪录。

对于这是想要“复制”中国模式的手机厂商而言,东南亚市场无疑是一块最适合不过的试验田。

东南亚巨大的人口红利使其成为手机厂商的必争之地。

东南亚6.5亿人口中,有一半是30岁以下的年轻人。并且,互联网渗透率还不低,有超过3.5亿人口通过手机或PC接入互联网。庞大的用户红利将推动东南亚市场成为继中国之后的又一潜力市场。

不仅如此,智能手机在东南亚的普及率也很高,平均达到65%到70%。

新加坡只有580万人口,虽然规模不大,但新加坡的智能手机使用率位列全球首位;而缅甸和印度尼西亚等国也是直接跳过个人电脑,进入以手机为先的阶段。对于该地区的很多民众而言,他们首次接触互联网就是通过智能手机;而较为发达的泰国和菲律宾,其民众非常青睐移动电子商务。

2018年,市场调研公司Canalys发布的报告显示,印度尼西亚智能手机的出货量超过亚太地区其他市场,达到3800万台。

谷歌印尼分公司发布的一份调查显示,在2200名新近购买智能手机的受访者中,有45% 的人是因为不满意旧设备才选购新机。因此,即便剩下55% 的人都对现有设备感到满意,手机市场仍有很大增长空间。

越南通过智能手机实现的互联网普及率从十年前的12%增加到44%。根据2017年全球Facebook使用人数的统计,越南排名第7,约6400万用户。

虽然越南从2009年就开始部署4G,但直到2016年,越南信息通信部才向四家网络提供商授予4G许可证:Viettel、Vinaphone、MobiFone和Gtel。2018年,越南4G覆盖率达71.26%,落后周边泰国、新加坡、马来西亚等,且越南的4G用户基本位于城市地区。越南智能手机市场还有很大的上升空间。

据《南华早报》此前报道,“越南制造”的时代已经来临,世界上每10部智能手机中就有一部是在越南生产。

这为智能手机市场的发展提供了良好的环境,虽然人们通常认为苹果和三星在当地有较好的表现,但实际上相对廉价的智能手机品牌才是真正的竞争者,例如中国的oppo、vivo、小米。

就中国手机品牌而言,东南亚地区华人集中,人口稠密,消费水平较低,这些特征恰好与中国手机品牌定位中低端消费者人群的策略相吻合;其次,当地手机生产成本较低,如果中国手机品牌可以与当地手机制造进行合作,那么对于日后在该地区发展业务也会有帮助。

近年来,随着东南亚地区高速无线宽带网的建成以及网费降低,人们对智能手机的需求增多,东南亚已经成为全球各大手机品牌争夺的圣地,所有品牌都想展开拳脚,在这个市场占有更多的份额。

对这块拥有“20年前的中国”气质的地区,大家都想当东南亚的“老师”。

OPPO早在2009年便已开始尝试海外业务,进入了泰国市场。2013年,OPPO进入印尼与越南市场。

OPPO在海外拓展中采取了和在国内市场类似的策略,注重宣传推广和本地零售店模式的结合。

为了打开越南市场,OPPO不仅对零售商承诺:只要让OPPO进店,可以出200万美元利润保证金,稳赚不赔。还投入总计1700万美元的广告,用猛烈的炮火表达诚意。进入越南市场后,OPPO追加了几百万美元的形象投入,获得越南当地连锁品牌移动世界的门头、广告位、海报等战略性资源。三个月内,600名促销员“如狼似虎”地打入了移动世界全国300家门店。

vivo出海的第一个国家选择的是泰国,此后,vivo又相继进入菲律宾、缅甸、马来西亚、印度尼西亚和印度等海外市场。

印尼运营商并没有中国三大运营商的强势地位,90%的出货量都通过公开渠道完成,只有10%是通过电信运营商走货。运营商捆绑业务并没有给用户带来太多好处,反而由于品牌之间的激烈竞争,线下渠道折扣更多,加上印尼的电商渠道也刚刚起步,所以大多数用户仍然喜欢在线下购买智能手机。这意味着,一个手机品牌能否在印尼市场风生水起,取决于公开渠道如何操盘。这样的市场vivo再熟悉不过。

和OPPO类似vivo也通过大手笔的营销占领用户心智。

vivo于2017年与国际足球联合会(FIFA)签署了2018年和2022年世界杯的赞助协议。在东南亚,足球很受欢迎,赞助世界可能会促进品牌号召力的提高。

2014年小米就尝试在印尼电子商务网站销售红米手机,但是量并不大,收益不明显。不过在小米海外团队深入印尼市场调研后发现,彼时当地很多小米手机都是水货,从香港通过非正常手段入关的,当地经销商估算称,当地官方渠道销售的小米手机与水货机器几乎各占一半。这给了小米团队很大信心。

2014年初,小米以新加坡作为桥头堡进军东南亚,随后在9月初,进入印尼市场。

在东南亚大部分地区,小米起初没有使用第三方销售商或零售商。除了与个别运营商进行合作外,小米主要通过其网上商店进行产品销售,这使得印度尼西亚、菲律宾以及马来西亚偏远地区的民众无法直接购买其产品。

进军东南亚,小米认识到线下渠道的重要性。扩大其在整个东南亚地区的零售网络刻不容缓。

2017年3月15日,在越南胡志明市小米与当地巨头Digiworld Corporation(简称DGW)达成战略合作,将会正式面对越南市场进行产品发布。小米的产品将在越南全国主要的线下门店和线上电商网站中里销售。

2018年2月菲律宾第一家小米授权店开业,现场人潮涌动,堪比春运。一个月前,小米还在越南开了首家小米授权店

小米目前在印尼拥有40多家线下授权店,线上官方商城,并与来赞达(Lazada)、Shopee(东南亚知名电商平台)、京东印尼站(JD.ID)和Akulaku(东南亚知名互联网金融企业)等多个公司合作,进行在线销售。

尽管华为电信设备早早打入东南亚市场,在包括泰国、斯里兰卡等国家拥有较高的知名度,但华为手机切入这些市场还是颇费了些周折。原因是消费者对于华为的认知只是局限于电信设备,在公开市场,华为当时的品牌无法和三星等消费电子巨头比肩。这些因素导致华为无法强势打开局面。

虽然毗邻中国,但东南亚诸多国家的用户对华为手机的了解远远差于苹果和三星,甚至还不如OPPO。所以渠道商们自然也对华为品牌心存疑虑。

华为通过邀请这些渠道客户到中国参观华为总部,以及在亚洲CES上的展台,让东南亚客户知道华为的实力。

目前,华为东南亚市场拥有自营专卖店、加盟店和店中店,也开始和当地运营商和大型IT渠道商开始合作。华为对于合作伙伴也采用了补贴政策和联合营销,比如共同建店、赠送礼品、举办活动等。

此外,华为也效仿OV在营销上大手笔投入,以泰国举例,华为发布MATE7时,就邀请了泰国知名红星YaYa Ying代言,这位被泰国民众封为泰国性感女神、美女歌手的超级明星,在泰国可谓妇孺皆知。YaYa Ying也前来站台,一出场就引发全场轰动。

明星带动的是粉丝,粉丝又把华为的品牌散播的自己所属的圈子里。体育营销则是华为品牌战的另一张牌,通过赞助斯里兰卡等国家的板球联赛,华为手机品牌迅速和这里的人们通过运动紧密的联系起来,又树立起了年轻、运动、阳光的品牌形象,一举多得。

2017年下半年开始,荣耀先后进入了入缅甸、越南、马来西亚等东南亚国家。荣耀在东南亚的市场策略与华为一脉相承。

2018年11月,华为旗下品牌荣耀正式成为铃木杯东南亚足球锦标赛的官方赞助商,这也是中国品牌与东南亚铃木杯的首次合作。

如今的越南、缅甸、柬埔寨等地,正重现着过往中国经济快速腾飞的起步一幕。中国手机品牌出海东南亚,用驾轻就熟形容或许并不为过。

东南亚市场也在步中国的后尘,日渐凸显出马太效应,市场份额向头部公司集中。

2017年中国3大品牌在东南亚5个主要新兴国家合计销售2980万部智能手机,首次超过了三星。这一销量增至2013年的20倍。

印尼市场,2018年第四季度,三星、小米、OPPO、VIVO和Advan等五大品牌控制了销售出货市场80% 的份额,而2017年这一比例仅为65%。

第四季度,三星出货量为240余万台,同比增长21.5%,市场份额25.4%。虽然三星依然夺得了印尼市场冠军,但小米快速增幅已逼近三星。第二的小米出货量接近200万台,但同比暴增了139.4%!市场份额提升至20.5%,大幅缩小了跟三星的差距。

OPPO第四季度排名第三,出货量185万台,同比增幅仅有0.8%,与2017年同期几乎持平,市场份额为19.5%。

vivo在2018年第四季度同样表现不俗,出货量151万台,同比增幅高达132.0%,市场份额也提升至15.9%。

按照这个趋势,2019年上半年,小米很有可能超越三星成为印尼市场的新晋冠军,而vivo则会超过OPPO杀进前三。2019年,印尼的手机市场将成为中国手机品牌的天下。

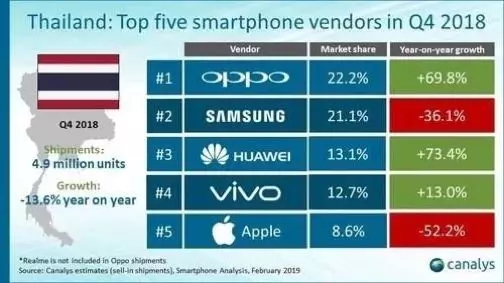

在东南亚第二大智能手机泰国中国厂商的表现同样出色。

OPPO花了8年时间的耕耘终于在当地市场站稳脚跟,IDC 2017数据显示OPPO在泰国市场份额排名第二。2018年,OPPO继续大力开拓泰国市场,并于第四季度首次超越三星,夺得市场第一。在

Canalys公司公布的2018年泰国智能手机的销售统计报告显示,泰国市场份额TOP5品牌中,中国手机品牌整体表现出色,整体份额接近半数,三星、苹果市场份额均出现大幅下降。

多年以前,越南智能手机市场主要由三星、Apple、Nokia等主导,一直到后来中国玩家如OPPO、小米、Vivo等的加入,智能手机品牌市场份额发生了倾斜。而越南本土品牌也只有Mobiistar能与这些国外品牌竞争。

虽然三星在越南占最大市场份额,在2018年谷歌越南智能手机搜索TOP10榜单中,有六款属于中国手机品牌。

五年左右时间,中国手机厂商已经将本土成功经验复制到了东南亚市场,对国际巨头发起凶猛的攻击,极大地改变了市场格局。

东南亚消费市场因为国情不同变得复杂,在国内运行的一些策略和方法照搬执行往往行不通。

首先,东南亚各个国家的消费水平和消费偏好差异比较大,这就需要中国厂商从用户的角度出发,推出用户需要的产品,在各个主流的价位阶段都有相应的产品配置。

比如OPPO推出自拍专家、三卡独立等功能就是长期在各个市场开展各类消费者调研和走访,并适应性地作出的调整。

其次,受宗教文化因素的影响,东南亚各国国情较为复杂,需要国内厂商不断适应。

用一个例子来说明,在崇尚佛教的国家(比如缅甸),华为在当地开店要请喇嘛大师看风水,这在国内听起来多少有些无厘头,但在这些国家,如果不请大师,则代表着不吉利。

再次,东南亚地理区域分布情况会是一个关键的挑战。

东南亚地处印度洋和太平洋之间,大部分国家都是临海和岛国,在印度尼西亚和菲律宾群岛甚至有上千个岛屿。岛屿地区的零售店如何稳定保持后勤供应便是一个需要克服的挑战。另外,部分东南亚市场要求手机厂商在本地进行生产或采购,而其相对较小的国内市场规模又往往使得很多厂商并不愿在当地铺设生产链。此外,东南亚市场对价格较为敏感,这也使得其市场内厂商间的竞争关系会非常紧张。

最后,东南亚各国政策保护也会提高中国手机厂商进入的壁垒。

部分东南亚国家未来发展本地经济对手机进口设置一些壁垒,要求手机厂商再本地进行生产或采购。无论支付高昂的关税和物流成本还是在当地铺设生产链都将加大各个手机厂商负担。

比如,2015年,印尼政府出台新规,规定凡是在印尼销售的4G手机,其所使用的印尼国内生产组件含量(TKDN)提升至30%,该条例于2017年1月1日开始生效。

2012年起进入OPPO进入越南市场,一年后的2013年,正式进入印尼市场,并在2014年开设了其首个海外组装工厂。

2015年6月,vivo正式进军印尼市场,同时,将在印尼投资建设vivo的本土化工厂,这也是vivo首次宣布将在海外建设工厂。

直到2017年2月小米才开启印尼本土制造,小米将达到当地软硬件产品方面TKDN法律条款的要求,可以在印尼售卖4G智能手机。

本土生产通常有消化当地劳动力的要求,但对于中国厂商而言,在当地招到靠谱的技术人才相对困难。中国厂商解决方法多为从国内招纳技术岗位,将开发的工作放在中国进行,东南亚团队则主要负责运营等。

结语

在东南亚再造一个“中国”,中国玩家的成功经验固然有可借鉴之处,但绝不能简单照搬到海外市场,要提高对当地国情当地市场的认知,回到消费者的需求端去寻找突破口,更好地融入当地市场。

注:文/甲方研究社,公众号:甲方研究社,本文为作者独立观点,不代表亿邦动力网立场。