您的位置:资讯>观察>净利暴跌大幅关店 新华都如何“自救”?

新华都今年上半年过的并不太平,一方面,大刀阔斧地进行门店调整,先后处置亏损门店接近50家

新华都今年上半年过的并不太平,一方面,大刀阔斧地进行门店调整,先后处置亏损门店接近50家;另一方面,以一块钱的价格相继转让了新零售品牌“海物会”,以及泉州胜骏物业。

显然,以上都是新华都的无奈之举,其关闭的门店中大部分都是长期亏损且扭亏无望的门店,而“海物会”17个月亏损近2000万。

一番“努力”之后,新华都的业绩表现如何,对于未来经营发展将产生哪些影响呢?

为此,联商网零售研究中心从主营业务(营收构成、营业成本、三大费用、现金流)、门店拓展(新开店、关店、门店分布、坪效)、成长能力(营收、净利、可比店同店销售)、盈利能力(毛利率、净利率)、运营能力(总资产周转率、存货周转率)等多个维度,对新华都2019半年报进行全面解构。

1、集中处置亏损门店,致使新华都短期内业绩承压;

2、同店销售下滑总体收窄,但百货部分压力增大;

3、门店增量上基本处于瓶颈期,存量店的优化在加快;

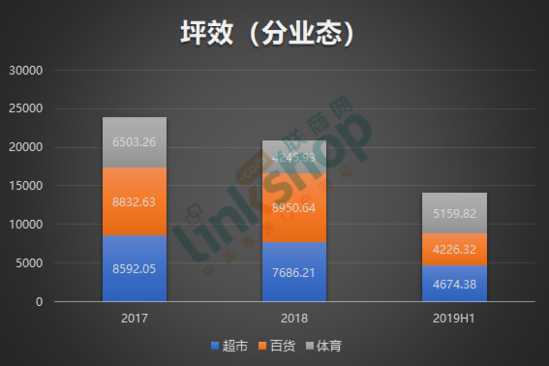

4、门店坪效的提升,毛利率的改善,成为新华都财报中最大的亮点。

新华都旗下有超市(含邻聚)、百货、体育以及久爱致和公司等业态,主要业务包括销售服装、日化、果蔬、熟食、电器等商品,以及提供餐饮、娱乐、数字营销等服务。

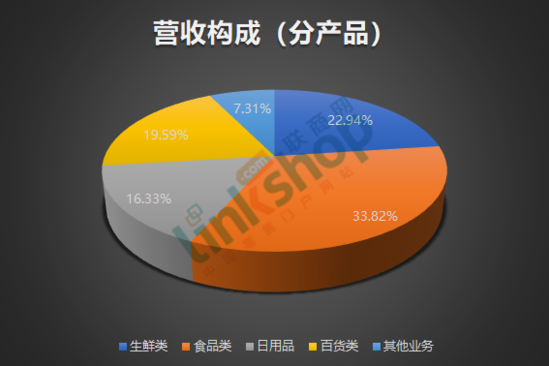

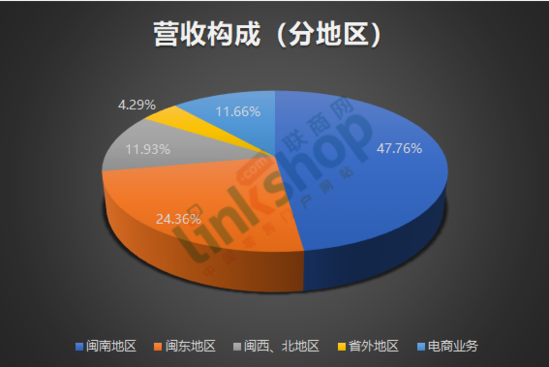

分产品来看,生鲜和食品类商品收入占比超过56%,为营收的主要来源,其中食品类占比达到33.82%;分地区来看,闽南地区和闽东地区收入占比超过70%,其中闽南地区占比47.76%,为主要市场区域。此外,电商业务收入占比为11.66%。

今年上半年的营业成本为22.92亿元,较去年同期较少14.06%,主要是受门店调整等影响。

三大费用上,上半年销售费用为5.33亿元,较上年同期减少7.24%,主要是受门店调整等影响;管理费用为2.22亿元,较上年同期增加60.93%,主要是受门店调整等影响;财务费用为707.45万元,较上年同期减少35.83%,只要是利息收入增加所致。

现金流方面,上半年经营活动产生的现金流量净额为1.64亿元,较上年同期增加7738.85%,主要是受电商收回应收款影响;投资活动产生的现金流量净额为-850.75万元,较上年同期增加93.69%,主要是受去年投资新业务影响;筹资活动产生的现金流量净额为-1.70亿元,较上年同期减少151.74%,主要是受本期归还部分贷款影响。

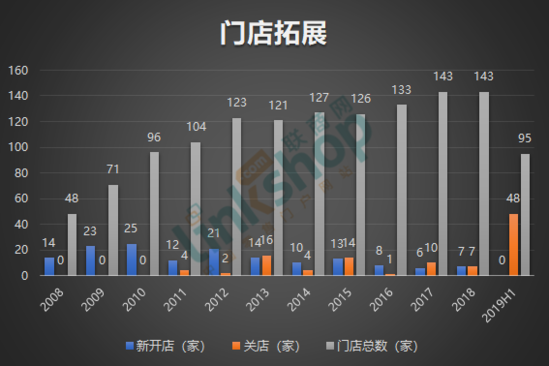

新华都在门店拓展上大致可分为三个阶段:

刚上市的前三年(2008-2010)处于快速拓店期,门店总数在两年时间实现翻倍;

2011年,首次出现关店现象,这一阶段(2011-2015),在保持快速扩张的同时,开始优化处置部分门店,其中2013年和2015年关店数均超过了开店数;

2016年开始,开店速度明显放缓,同时门店调整力度逐渐加大,今年上半年集中处置门店高达48家,总面积达25.64万┫,其中包括租赁合同到期门店5家,长期亏损且经过调整后仍扭亏无望的门店43家。这其中的29家门店对公司业绩造成重大影响。

截至今年上半年末,门店总数为95家,其中超市门店83家、百货门店6家、体育门店6家;分地区来看,闽南地区54家、闽东地区20家、闽西、北地区17家、省外地区4家。

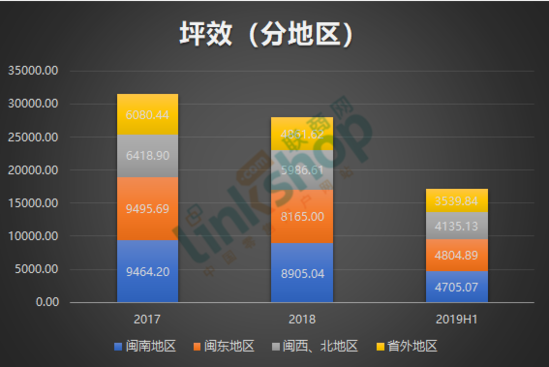

门店坪效方面,2018年为7824.98元/┫,较2017年的8606.12元/┫有所下滑,不过今年上半年有了明显改善,达到4598.38元/┫,分业态来看,超市和体育增长明显,其中体育增长近一倍,百货则有所下滑;分地区来看,闽西、北地区和省外地区增长最为明显。

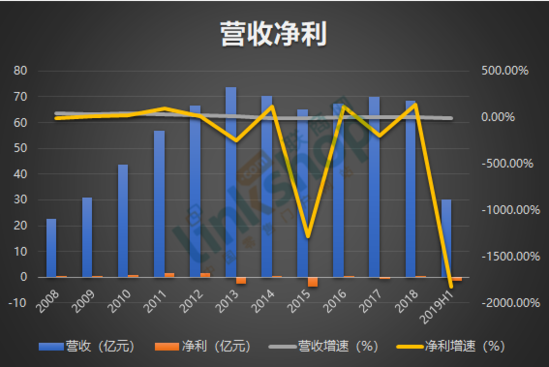

从成长能力方面来看,新华都上市的前四年(2008-2011)为快速成长期,这一阶段每年的营收增幅均超过了30%;2012年增速开始明显放缓,2013年营收增幅下降到10.77%,紧接着2014和2015连续两年营收出现下滑,此后两年(2016-2017)虽然有所反弹,但每年增幅均不到4%;而2018年再次出现营收下滑的情况,到了今年上半年,营收下滑首次超过10%。

利润方面则呈现出较大起伏,除了上市前五年(2008-2012)净利润保持较为稳定增长外,此后的连续六年(2013-2018),均出现了一年亏损,一年盈利的情况。而盈利的这三年中,净利润最高也仅为0.54亿元。

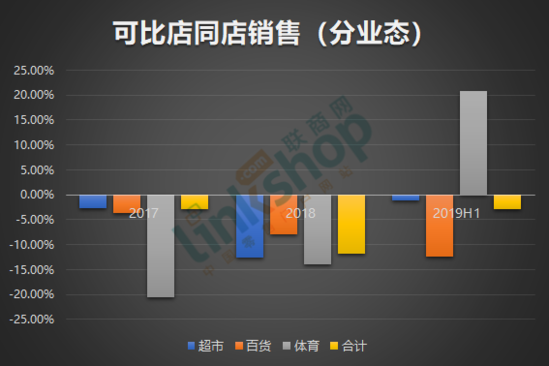

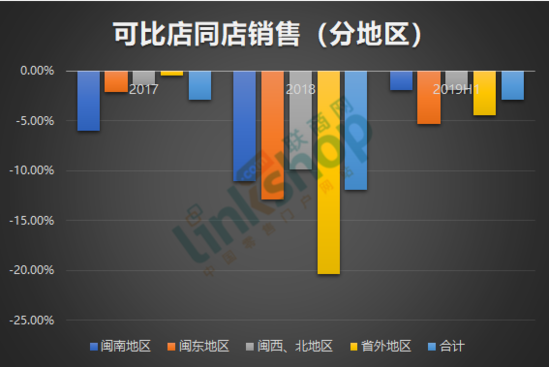

可比店同店销售情况更加直观地体现了新华都的成长情况,过去2017和2018连续两年,新华都同店销售均出现明显下滑,其中2018年下滑高达11.91%。今年上半年也未能扭转颓势,依旧下滑了2.92%,分业态来看,百货下滑最为明显,达到12.41%,而体育则有强势回升,增长超过20%;分地区来看,闽东地区和省外地区下滑较为严重。

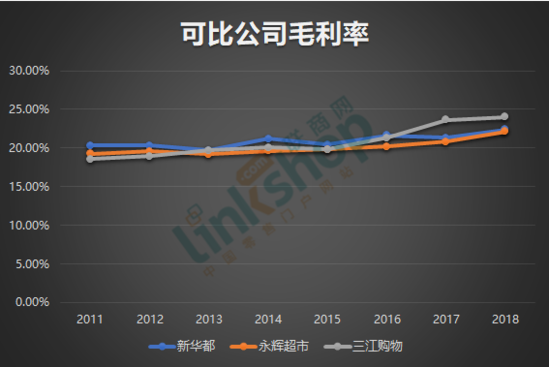

尽管成长性上趋弱,但新华都在盈利能力方面的改善还是很明显的。其毛利率在行业中也是处于较高水平,同时还在逐年改善。今年上半年更是达到了最高的23.65%,接近同期三江购物的23.86%,高于同期永辉超市的22.41%

分产品来看,食品类和生鲜类较上年同期有所增长,其中食品类增幅为3.70%,而日用品和百货类则有所下滑,其中日用品下滑为3.97%;分地区来看,闽东地区是唯一增长的区域。此外,电商业务毛利率为33.57%,同比增长13.65%。

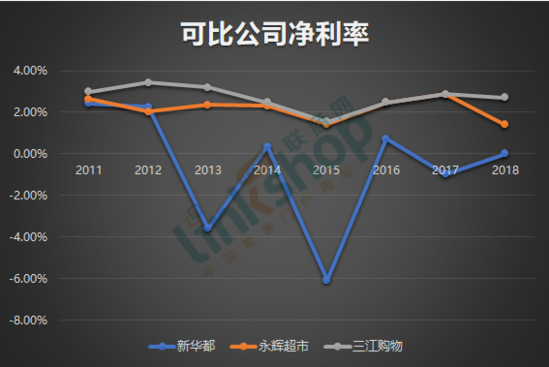

受净利润的影响,新华都在净利率方面也出现较大波动,其净利率水平也要明显低于同行业水平。

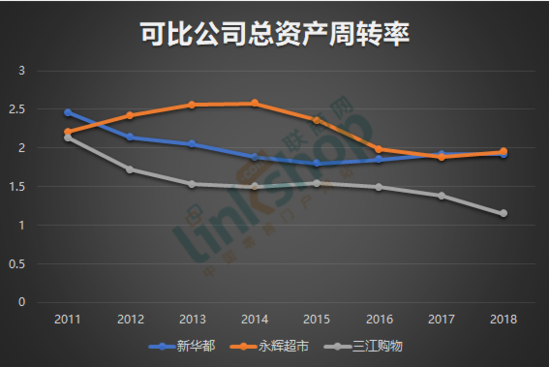

新华都总资产周转率常年高于同行业的三江购物,而近两年与永辉超市基本持平。今年上半年的总资产周转率为0.91次,高于同期三江购物的0.75次,低于同期永辉超市的1.06次。

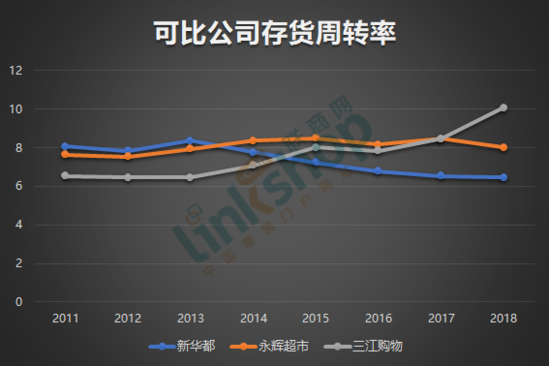

存货周转率方面,2011-2013年高于同行业的永辉超市和三江购物,从2013年开始存货周转率逐年下降,2015-2018年明显低于永辉超市和三江购物。今年上半年的存货周转率为3.28次,低于同期永辉超市的5.16次和三江购物的5.44次。

可以看出,在同行业可比公司中,新华都近年来的总资产周转率处于中上水平,而存货周转率要低于同行。

显然,2019年将是新华都的调整年,集中处置亏损门店和资产,短期内对新华都业绩产生较大影响,不过从长期看,将有效降低亏损业务对于公司业绩的拖累。

而另一方面,新华都也在积极进行创新尝试,目前已与淘鲜达合作推出全新升级品牌“邻聚菜场”,旨在通过品牌升级、空间改造、商品优化、智慧零售科技和线上线下一体化等方式,打造全新品牌社区超市。

不过,想要在成长、盈利、运营等三大能力上再次实现突破,接下来新华都要改变的或许还有很多。

注:文/崔旭升,网站:联商网,本文为作者独立观点,不代表亿邦动力网立场。