您的位置:资讯>观察>跨境电商易佰网络拟被收购

A股上市企业华凯创意拟以发行股份、可转债及支付现金相结合的方式,购买跨境出口电商深圳市易佰网络科技有限公司90%股权,本次交易作价15.12亿元。

【亿邦动力讯】9月17日消息,A股上市企业华凯创意拟以发行股份、可转债及支付现金相结合的方式,购买跨境出口电商深圳市易佰网络科技有限公司90%股权,本次交易作价15.12亿元。

据亿邦动力了解,易佰网络是一家全球商品贸易整合供应链服务商,主要通过亚马逊、ebay等第三方电商平台向国外终端消费者销售多种品类商品,销售网络覆盖欧洲、北美洲、大洋洲、亚洲等多个地区。

另据启信宝显示,易佰网络成立于2011年,公司注册资本1282.669万元,总部位于深圳,主要面向全球用户,旗下主要产品涵盖3C数码、户外运动、母婴宠物、健康美容、工业汽配等品类产品;通过设置海外仓及物流中心,为用户提供配送服务,致力于为全球消费者及商家提供一个基于互联网的全球商品贸易整合供应链服务。

营业收入上,2018年易佰网络实现营业收入18.13亿元,同比增长97.88%;实现净利润9018万元,同比增长144.65%。2019年1月至4月,易佰网络实现营收逾10亿元,实现扣除非经常性损益后净利润5101万元。

而作为此次收购方的华凯创意,为A股上市企业,成立于2009年02月23日,其官网资料显示,公司主营策划、方案设计、模型制作、多媒体展项制作、施工安装等业务,涉及规划馆、博物馆、企业文化馆、数字科技、影视动画、沙盘模型等领域。

2018年,华凯创意实现营业收入4.49亿元,同比下降20.17%;实现净利润1569.18万元,同比下降67.80%,另据华凯创意最新的2019年半年度报告显示,2019年上半年,公司实现营业总收入1.66亿元,比去年同期增长3.04%;净利润554.61万元,比去年同期下降41.35%。

(华凯文化2019年半年度报告)

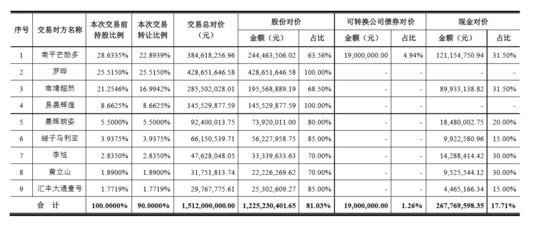

另据草案显示,此次交易中,华凯创意拟以股份、现金及可转债三种途径支付,支付的比例分别为81.03%、17.71%和1.26%,对应支付的交易价格分别为12.25亿元、2.68亿元和1900万元。

其中,发行股份购买资产的发行对象为南平芒励多等9名标的公司股东;发行可转债购买资产的发行对象则为南平芒励多;另根据此前华凯创意披露重组预案显示,本次发行股份的价格及发行可转债的转股价格均为9.8元/股。

(拟收购后股东持股比例)

值得注意的是,在本次交易中,华凯创意与业绩承诺方南平芒励多、罗晔、南靖超然、易晟辉煌签署了《盈利预测补偿协议》。业绩承诺方承诺,标的公司2019年、2020年、2021年实现扣非后归母净利润分别不低于1.41亿元、1.7亿元和2.04亿元,业绩承诺总额达5.15亿元。

据悉,交易完成后,华凯创意实际控制人仍为周新华,并持续担任上市公司董事长兼总经理,在不考虑募集配套资金的情况下,周新华实际可支配的上市公司股份表决权超过30%。

而对于此次收购的意图,华凯创意董秘王安祺曾于此前在接受媒体采访时表示,通过此次收购整合,公司有望切入快速发展的跨境出口电商行业,培育新的利润增长点。同时,这也是继去年7月份长沙获批国家跨境电商综合试验区后的一桩重磅交易,很可能成为湖南上市企业积极对接粤港澳大湾区发展机会的标志性案例。

(BY 宵夜)