您的位置:资讯>观察>2000亿市值海底捞 餐饮的估值之锚在哪里?

餐饮行业值得关注,尤其是优质细分赛道、品牌壁垒相对高、未来扩张和业绩确定性相对较高的国内餐饮龙头,如海底捞、九毛九国际(拟上市)、呷哺呷哺等。

2018年9月海底捞在港交所上市,来到19年的年末,海底捞的市值一度突破2000亿,PE(TTM)估值一度逼近100倍 。

海底捞缘何能够享受远高于餐饮同业的估值,未来海底捞的成长空间能否支撑公司的盈利水平,以及如何看待即将上市的各类餐饮公司,如九毛九国际,餐饮行业估值的锚到底是什么?

餐饮行业值得关注,尤其是优质细分赛道、品牌壁垒相对高、未来扩张和业绩确定性相对较高的国内餐饮龙头,如海底捞、九毛九国际(拟上市)、呷哺呷哺等。

但国内餐饮上市企业标的稀缺,所以有必要借鉴国外餐饮龙头成长和估值变迁,来寻找餐饮业的估值之锚。

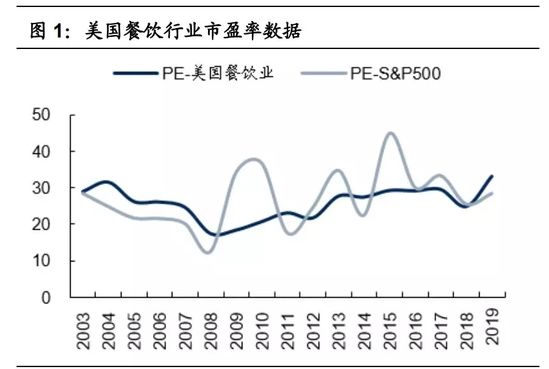

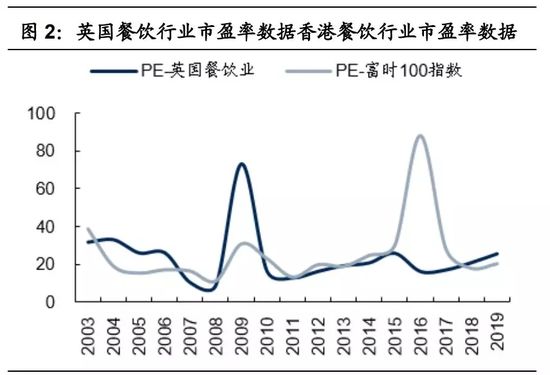

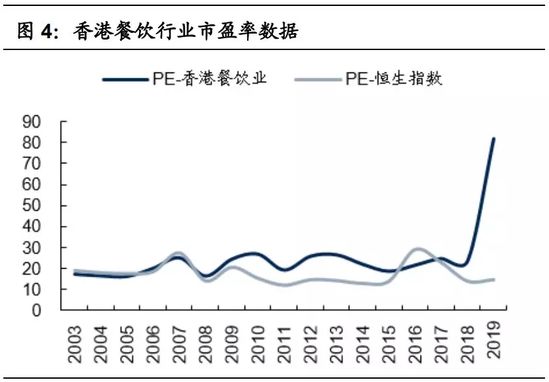

样本选取美国、中国香港、日本及英国上市餐饮公司市盈率(TTM)进行分析,其中美国151家,中国香港40家,日本100家和英国34家餐饮上市公司。对照指数标普500、恒生指数、日经225及富时100指数的市盈率。

香港市场餐饮业估值在19年快速提升,正是海底捞上市后市值攀升,加之市值权重影响较大,估值升至70X+。

国际餐饮企业的PE估值中枢为18-41倍,其中英国最低,香港次之,美国居中,在25倍左右,日本最高,在40倍左右,且有不断提升的趋势。

可见,受餐饮本身发展阶段不同以及各国本身经济发展的差异,成熟市场和新兴市场上市餐饮企业估值情况还存在一定差异。

综合来看,由于美国上市餐饮龙头样本众多,其餐饮各业态较为丰富,具有良好借鉴意义,接下来我们将重点围绕美国餐饮市场进行分析。

以铜为镜,可以正衣冠;以古为镜,可以知兴替;以人为镜,可以明得失。

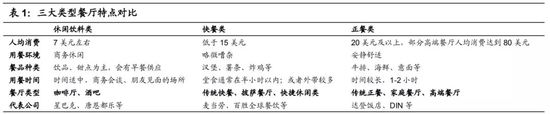

一般而言,国际上按照人均消费、用餐时长、餐品种类和付款先后等标准,餐饮企业可划分为三大类,分别为快餐类(Limited-Service Restaurants)、正餐类(Full-Service Restaurants)以及休闲饮料类(Cafés/Bars)。

快餐类代表餐厅为人们所熟知的麦当劳、百胜全球餐饮(旗下有肯德基等餐厅品牌);正餐类代表为达登饭店与Dine Brands Global等企业;休闲饮料类则为星巴克。

若再进一步划分,快餐类可再细分为传统快餐、披萨类、快捷休闲餐厅;正餐类可细分为传统正餐、家庭餐厅、高端餐厅。

先看行业表现

据彭博数据2018年美国餐饮上市企业收入规模合计达到3752亿美元。

其中快餐类企业收入规模达到2532亿美元,占比为67%;正餐类、休闲饮料类企业收入占比分别为26%、7%,从收入规模看快餐企业仍为餐饮行业最主流业态。

各子行业同店增速有所分化,休闲饮料业增速最快,正餐业表现承压。

休闲饮料业同店增速高于行业平均;

以传统快餐为代表的快餐业同店表现相对平稳,增速水平与行业整体增速相仿;

以传统正餐为代表的正餐业受顾客用餐习惯改变、行业外界冲击等因素影响,同店增速表现低于行业整体平均。

从周期性来看,正餐类公司与餐饮行业景气度相关性较高 ,主要由于正餐中商务宴请、聚会等与经济周期变化直接相关,影响其同店增速;

同时,正餐企业餐厅多采用直营模式,需要自担店面租金、人工成本及管理、销售等费用,一旦行业景气度下降导致客流及客单价下滑,重资产模式运营下的正餐类公司首当其冲,盈利端波动也更加显著。

快餐业防御属性突出 ,快餐业较高的性价比在经济下行周期更容易赢得消费者青睐。

同时,由于快餐行业多采用加盟授权模式,轻资产运营,所以即使在行业下行周期中亦可通过固定的权益金收入保持营收业绩的平稳增长,从而获得较强的防御属性。

快餐细分赛道增速迅猛,以墨式烧烤(CMG)为代表的快捷休闲餐厅、达美乐披萨为代表的披萨类企业同店增速尤为迅猛,此类集用餐效率和体验于一身的企业受到消费者和资本市场的广泛追捧。

休闲饮料业同店增速高于行业整体,星巴克一骑绝尘。

1997-2018年,美国休闲饮料行业同店销售增速均保持在5%以上,高于同期餐饮行业同店平均增速。

龙头星巴克2018年营收为247.20亿美元(18年门店29324家),排名次席唐恩都乐同年营收仅为13.22亿元(18年门店20912家)。

再看估值表现

从上面3图可以看出,三个子行业的估值表现和其行业表现正相关,正餐承压,低于行业整体,同时表现周期性;快餐表现平稳,且具备逆周期性;休闲饮料业估值高于行业整体水平。

需要特别说明, 近几年介于快餐与正餐之间的快捷休闲餐厅成餐饮行业热捧业态 ,估值水平显著高于同业。

快捷休闲餐厅概念介于正餐和快餐之间,与传统正餐相比,快捷休闲餐厅没有餐厅桌面服务,更多的是在柜台点餐、付款然后用餐。提供的多为新鲜、高质量食材,重新定义健康快餐新概念。

兼具快餐业(连锁扩张属性)与正餐业(菜品样式多;客群消费能力强)双重优势,快捷休闲板块享受到显著高于同业水平的估值溢价,2000年来估值中枢一直位于42x左右,近年来仍呈稳步提升态势。

纵观全球餐饮龙头发展历程,业绩的平稳增长一直系公司估值提升的主逻辑,但细观子行业的估值提升过程,其内部驱动力又稍有不同。

快餐业:

凭借着与生俱来标准化运营的基因,前期一般依靠在海内外快速展店带来业绩快速增长驱动估值水平显著提升,进入平稳发展期后更多通过管理优化改善经营,“好管理”下以同店稳健增长带动估值水平稳定提升。

正餐业:

受制于不同地域口味偏好差异大、相对较难标准化等条件制约,一般会选择在特定的区域内经营,全球化连锁程度相对较低,所以正餐企业一看能否通过持续优化现有品牌经营保证同店销售的稳定增长,二看不断孵化新餐厅品牌寻找新的盈利增长点,二者均有助于估值提升,后者尤其支撑其龙头估值。

休闲饮料业:

以星巴克为代表,与快餐业可标准化连锁扩张的特点类似,最初主要通过海内外快速展店推动业绩高增长从而实现估值显著提升,平稳发展期更多通过门店下沉以及丰富服务内容等方式以同店经营的平稳增长带动估值水平提升。

与此同时,由于星巴克处于咖啡这一细分优质赛道,背靠世界庞大的咖啡消费市场,且公司在该领域竞争地位凸显,远远领先于其他竞争对手,因此星巴克在多数阶段都享有明显高于其他子行业的估值溢价。

注:文/一百亿研究所,公众号:一百亿研究所,本文为作者独立观点,不代表亿邦动力网立场。