您的位置:资讯>观察>2019咖啡茶饮 两条赛道内的竞争赛跑

2019年,即饮市场有2个热门:咖啡、茶饮。今天,我们就来聊聊,这两条赛道内的竞争赛跑。

2019年,即饮市场有2个热门赛道。

一面是以互联网咖啡为代表的瑞幸咖啡,搅局了整个咖啡市场的。另一面是以喜茶、奈雪为代表的新式茶饮的混战。

今天,我们就来聊聊,这两条赛道内的竞争赛跑。

我们先来看几个核心数据:

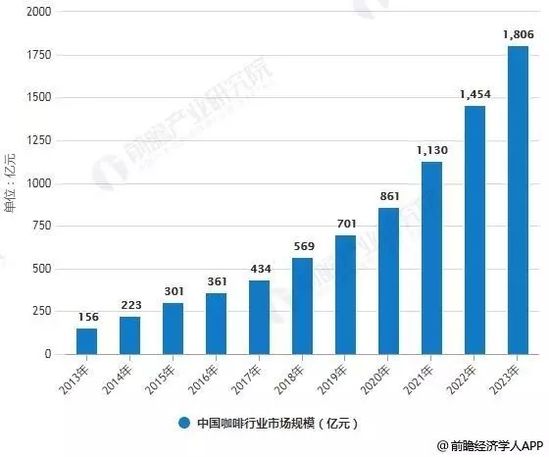

市场蛋糕足够大。2018年中国人均咖啡消费量为6.2杯(其中现磨咖啡只有1杯),与发达国家相比,中国人均咖啡消费量仅为美国的1.6%,但中国咖啡市场始终保持着年均20%的复合?长率(世界平均水平的近十倍)。预计2023年中国人均咖啡消费量10.8杯,咖啡市场规模1806亿元。

新消费的崛起。咖啡消费主力用户是80后、90后,他们大多数是一二线城市的年轻族,办公室白领。对咖啡的消费习性已经养成,市场教育成本已经非常低了。

线下实体、线上外卖齐头并进。咖啡行业的线上线下这两年得以双线激增。特别是2018年线下外卖增幅达到60%。

2023-2023年中国咖啡行业市场规模

及人均咖啡消费量统计情况预测

在我们看来,咖啡零售大战还刚刚打响。无论是实体咖啡店还是互联网咖啡,都以不同的姿态在市场抢滩。

这两年,星巴克、麦当劳的麦咖啡都在加大对中国市场的投入。百胜中国的咖啡业务则在2018年实现两位数增长,卖出超过9000万杯咖啡,营业收入超过10亿元。饮料巨头也纷纷进军咖啡界,就连亚马逊、京东等电商企业也开始试水咖啡市场。

我们重点看下瑞幸和星巴克的对局。

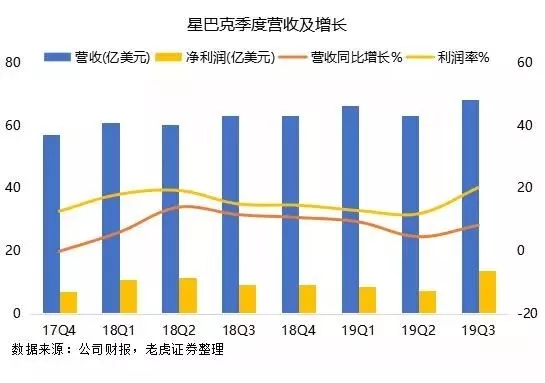

销售方面,星巴克第四季度全球同店销售增长5%,中国同店销售增长5%,其中3%由客单价上升带来,2%由交易量增长带来。第四季度,星巴克中国同店销售增长5%,总交易额增长13%。

全球新开星巴克门店数量(净值)达到2000家左右,其中中国地区的增长率将在10%至19%区间的中段。目前星巴克在华门店数已经近4000家。

对于这个漂亮成绩单,中国市场贡献功不可没。目前,星巴克的市值已经近千亿美金。

今年7月,星巴克也开启了新的商业模式――在中国第一家快速零售店开业,其目的为客户提供自提和外卖的服务。它还有个响亮的名字“啡快”。

小店模式似乎更容易复制。星巴克预计在中国地区的35个城市提供外卖服务,覆盖约2100家餐厅。到年底,中国地区的外卖服务有望覆盖50个城市的3000家餐厅。并在2020年年底前,将外卖业务扩展至所有中国餐厅。

其还宣布未来4年将在中国的230个城市扩张至6000家门店,这意味着其中国门店数将近翻一番。这意味着未来短短四年内的开店数量,比肩过去整整20年。

当然,还有一个爆发点,就是它的“专星送”。看一个数据,“专星送”外卖占到了星巴克中国总销售额的7%。星巴克专星送业务已经覆盖到全国3000家星巴克门店。目前平均配送时长仅18分钟,30分钟送达率在97%-98%左右,远高于外卖的行业水准。

可以说,目前来看,星巴克已经形成了啡快+专星送两把“尖刀”产品,对抗瑞幸。

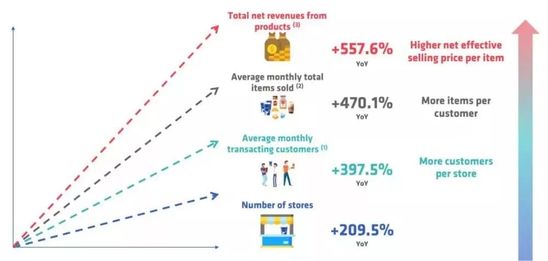

11月,瑞幸咖啡公布了2019年第三季度(截至9月30日)财务报告。数据显示,公司第三季度总净营收为15.4亿元,同比增长540.2%,高于市场预期。

截至2019年9月30日,瑞幸咖啡门店总数同比增长210%,达3680家。按照这个开店速度,年底总门店数4500家已经不成问题。

值得一提的是,瑞幸终于实现了门店运营层面的首次盈利。利润率12.5%,盈利1.86亿元。

累计交易客户数增至3070万,当季月均交易用户930万。而且活跃用户占比非常高。

我们再来看下其市值。目前瑞幸咖啡已经达到50亿美金。这对于才上市半年的公司来说,已经是非常了不起的成绩。

我们重点来分析下瑞幸抓住的场景消费。瑞幸一直打的是“互联网咖啡外卖”的模式。

瑞幸咖啡开设的门店主要分三大类,包括自取式门店、休闲式门店、配送式厨房,其中自取式门店拿下超过了九成以上的份额。

目前来看,咖啡赛道的场景战已经打的非常凶。

我们观察到,这两年,新式茶饮成了香饽饽。奈雪、喜茶以直营为主在今年看来走的更稳。而小鹿茶以新零售合伙人模式也成为这条赛道的生力军。

对于茶饮市场,我们非常看好。

最近,奈雪发布了《2019新式茶饮消费白皮书》。2019年底,中国茶饮的市场规模将是咖啡市场规模的2倍以上。中国茶饮市场的总规模在2019年将突破4000亿元。

2018年我国现制饮品市场关店数放缓,开店数保持在高位,截至2018年三季度,全国现制茶饮门店数达到41万家,一年内增长74%。

新式茶饮消费者月购茶数量较多,5-14杯的区间占比最大达到了83%。

而资本市场也在加速这个赛道。

喜茶:

有爆料估值达90亿。

截止目前,喜茶门店数量达到250家。目前喜茶在一线/新一线城市覆盖率已经达到了90%,

一个月的营收超过一个亿,基本上一线城市的门店每一天能够售卖2000-3000杯茶。

小程序用户达1300万,小程序订单占比超35%,每天为单店节省150分钟以上的点单时间。

而这距离其上一年拿到4亿投资的时间,也仅仅过去1年。这一年的喜茶,仍在快速奔跑。

我们来看下其业绩。

喜茶最新店面数250家(已开出),小程序用户达1300万,2019年,预计门店将达到400多家(而这个数字在2018年还是163)。同时,眼光也瞄向了国外。

有组数据显示,喜茶的平均单店年营业额在1200万,坪效达到了8万/平米。

后面取得非常好的效果,目前小程序有1300万用户;用户月复购率超36%;小程序订单占比超35%,每天为单店节省150分钟以上的点单时间。

更惊人的是,其开发了会员系统后,目前已经有超过35万名付费会员。同时,我们获悉,其计划在2019年上线自有App。

除了自有平台外。为了加大线上份额,从去年开始,喜茶就宣布开通外卖业务,并与美团独家合作。发展至今,目前其外卖单量约占总单量1/3。

奈雪:

截止目前,奈雪的茶已经开出超过200家直营店。

去年3月下旬,奈雪的茶宣布完成A+轮数亿元融资,完成融资后,奈雪的茶估值达到60亿元。

目前各门面店基本已实现盈利,其中最好的一家门面店月盈利在200万左右。

我们知道,奈雪从2015年底开始,靠一杯茶+软欧包走红。到今天,奈雪の茶已经进军上海和北京,并斥巨资建起了自己的上游供应链中心,包括烘焙工厂、茶叶加工等等。

这一年。奈雪的发力可以说是既稳,又激进。

我们也来看下其业绩。

截止目前,奈雪的茶在中国已经铺店200多家,分布全国六大区域,成本核算在300万左右。店内饮品单品约有80种,软欧包约在30种。

去年3月19日,品牌宣布已完成数亿元A+轮融资,天图投资两轮加持后,其估值已达60亿。

对于奈雪的快速发展,也是可圈可点。

消费市场里永远都是女性占主导地位。20至35岁的消费群占到奈雪の茶消费群的85%,这其中又是女性消费者居多。

创始人彭心说:“对于一个休闲餐饮品牌非常重要的就是在打造强产品之后,如何能够让你的品牌成为一类人群的生活方式,只有成为这种生活方式,这个品牌才有了灵魂。”

正是因为此,其对空间的打造显得格外重视。奈雪の茶的门店给予都市白领舒适、放松的空间。在这个空间里,可以约三五知己喝杯茶,吃个软欧包。而相对于主流的连锁咖啡馆,奈雪の茶的门店设计更显时尚,更符合女性审美。

小鹿茶

今年9月,千亿级茶饮市场,又迎来了一个重量级参赛者。

它借助瑞幸咖啡已有的近3000家门店,在短短几个月,就已经覆盖全国40个城市。

9月初,瑞幸咖啡在北京宣布旗下子品牌“小鹿茶”独立运营。

我们把时间拉回到6个月前。小鹿茶自今年4月才开始测试。

到7月才正式全国上线。一经上线,借助瑞幸咖啡已有的近3000家门店就已经覆盖全国40个城市(瑞幸二季度报告显示,截至6月末瑞幸旗下门店达2963家)。

9月初,瑞幸咖啡在北京宣布旗下子品牌“小鹿茶”独立运营。独立后,小鹿茶不仅拥有自己的独立品牌和独立门店。

目前,茶饮品类也从原来的10余款扩大至超30种。我们做了测试,对比起口味来说,小鹿茶不会差。

当然,小鹿茶的天然优势是借助了瑞幸的大流量。而正式独立运营后,小鹿茶还是要面临实体扩张和线下运营的难点,线上应该不担心。

从目前来看,小鹿茶的打法,仍然是闪电战抢市场。

根据测试结果,小鹿茶销售情况“远超预期”,同时,推出合伙人模式前期不收取任何加盟费,吸引流量一样采用补贴大战。

开放合伙人模式上来看,其0加盟费确实是个大胆的举措,而且合作伙伴不赚钱不收费。这个跟我们看到在市面上,大多数“割韭菜”的加盟玩法却是另行其道。前期还要靠瑞幸的输血。

在我们理解,小鹿茶又是大量铺前置网点的操作手段。规模效应出来后,盈利能力或许较咖啡更能跑出来。毕竟茶饮市场在中国要比咖啡市场大得多。

我们认为,喜茶围绕的核心是在其主业(茶饮)上,不断的探索更多可能和消费场景。而奈雪更多的是围绕其核心女性消费群在做跨界延伸。现在又加入了“劲敌”瑞幸的小鹿茶,只能说,如果按规模和发展对比,小鹿茶应该很容易取胜。小鹿茶的发展可能会很快,但也对喜茶和奈雪应该形成不了太大冲击。毕竟市场还是足够大。况且针对的区域市场还不太一样。

针对咖啡和茶饮,我们认为在即饮市场来看,两者的边界会越来越模糊,背后的消费群体是一样的。在新消费浪潮下,这其实是对新模式、新产品的应证和迭代。咖啡和饮品在接下来3-5年仍会是大红利期。

注:文/零售商业评论,公众号:零售商业评论,本文为作者独立观点,不代表亿邦动力网立场。