您的位置:资讯>观察>家乐福:苏宁全面赋能 大卖场之王再度起航

我们认为家乐福与苏宁最重要的协同效应体现为家乐福线下门店、供应链与苏宁流量、物流能力的相互赋能,将显著提升家乐福以及苏宁大快消业务的综合竞争力,从而进一步带动苏宁向全品类、全渠道龙头发展

1.1发展历程:前期尽享红利,后期渐遇瓶颈

家乐福集团1959年成立于法国,是国际大型零售连锁集团之一,主营大卖场、超市、折扣店、便利店等多种业态,截止2019年Q4在全球30多个国家和地区拥有12225个零售网点。1995年,家乐福在北京开设了第一家大卖场,正式进入中国大陆市场。根据家乐福中国区发展情况,家乐福自进入中国市场发展至今可以分为3个阶段:

(1)起步期(1995-2002年):该阶段中国市场销售渠道单一,以百货商店、批发市场、小卖部等为主,家乐福将大卖场概念带入中国,提供购物和吃喝玩乐一站式购物体验,大受欢迎,随后家乐福以多点并进形式在中国多个一、二线城市布局,截止至2002年底,家乐福已经在中国内地20个城市开设了35家门店。

(2)扩张期(2003-2013年):此阶段大卖场在中国进入高速发展期,地方政府为吸引外资超市进入,纷纷对外资零售商提供了优惠政策,如低地价、租金和优惠税收等条件,家乐福享受超国民待遇快速扩张。2006年家乐福在中国区门店数量突破100家,截止至2013年,家乐福在中国门店数量达236家。

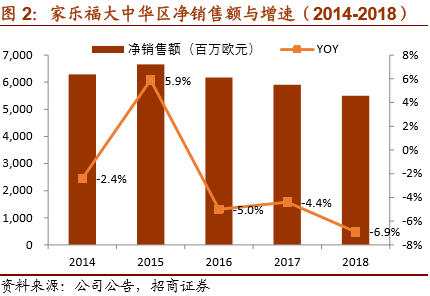

(3)瓶颈期(2014年至今):该阶段受中国零售市场迅速发展、多渠道购物方式出现、消费者购物习惯变迁等多种因素影响,大卖场客流量逐渐下降,2014年家乐福中国区营业收入首次呈现负增长。受业绩下滑影响,多家企业出售与家乐福合资企业股权。2018年,中国连锁经营协会的连锁百强榜单中,家乐福跌出前10名,市场份额降至3%。

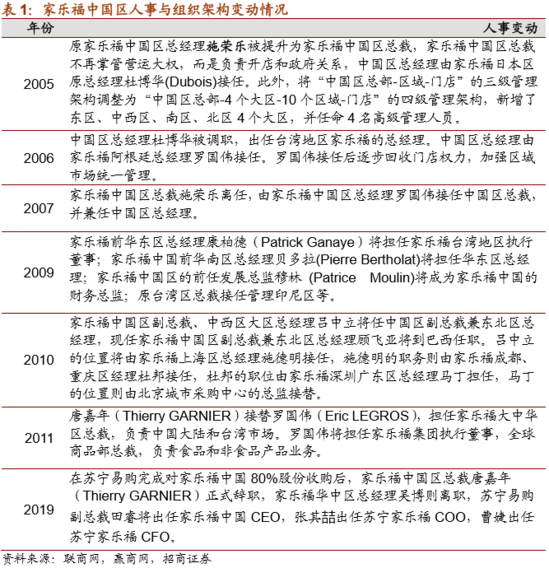

1.2频繁的人事调整是家乐福难以适应中国市场的重要原因

家乐福中国区人事变动频繁,曾5次变更中国区总经理,多次变更大中华区与其他地区、中国内部各地区重要高管。人事频繁变更导致家乐福中国的组织架构与经营政策持续摇摆,同时高管难以深入了解中国市场情况,这是后期家乐福没能根据中国市场变化迅速做出决策的重要原因。

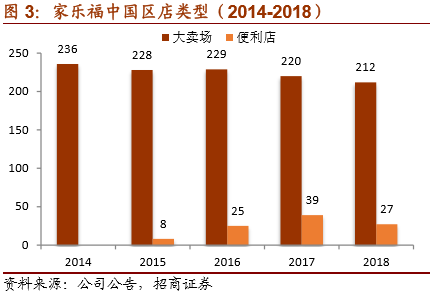

1.3经营近况:大卖场数量逐年下降,销售额承压

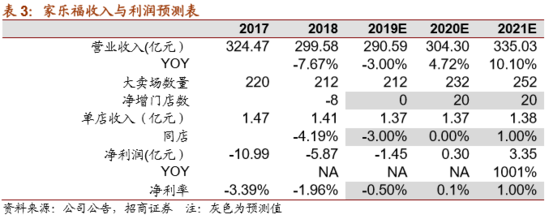

随着中国人口结构、消费习惯的变化,以及新兴零售业态的不断出现,叠加频繁的高层人事变动,家乐福中国难以继续适应快速变化的中国市场,销售额自2014年首次出现负增长。2015年起家乐福在中国开设便利店,但是没能改变家乐福由盛转衰的趋势。2018年家乐福集团发布“2020转型计划”,提出为了提高公司生产力与竞争力,计划集团减少273家门店,为集团战略布局需求,家乐福中国区门店数量首次出现大幅度减少,相较于2017年,2018年中国区门店总数减少20家,其中大卖场减少8家,便利店减少12家。截止至2018年,家乐福中国区共有门店259家,其中大卖场有212家,便利店有27家,覆盖51个城市。

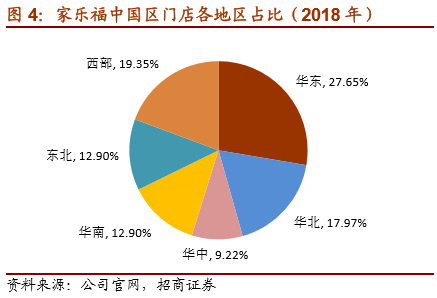

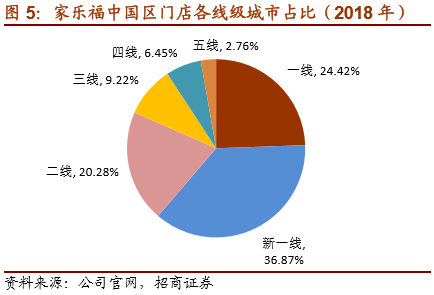

分业态看,家乐福中国区业态包含大卖场和便利店,其中大卖场为主力业态;分地区看,家乐福门店辐射华北、华东、华中、华南、东北、西部六大经济区,截止至2018年公司门店覆盖51个城市,以一线、新一线、二线城市为主,门店占比高达81.57%。

2019年6月22日,苏宁易购集团股份有限公司全资子公司Suning International Group Co.,Limited(苏宁国际)与Carrefour Nederland B.V.(家乐福荷兰)及Carrefour S.A.(家乐福集团)签订《股份购买协议》,其中家乐福荷兰是家乐福集团注册于荷兰的全资子公司,家乐福荷兰持有家乐福中国100%股份。苏宁国际向家乐福荷兰以现金48亿元人民币等值欧元收购Carrefour China Holdings N.V.(家乐福中国)80%股份。家乐福中国区2018年营业收入约为299.58亿元,归母净利润约为-5.78亿元。交易双方设置锁定期,在交割后三年内,苏宁国际和家乐福荷兰均不得将其所持家乐福中国股份向第三方转让,但向双方各自的关联方转让除外。收购之后,苏宁易购积极调整家乐福业务,多方推动家乐福业务与苏宁集团业务融合。

2.1人事:保留原有团队基础上进行优化,积极与苏宁文化融合

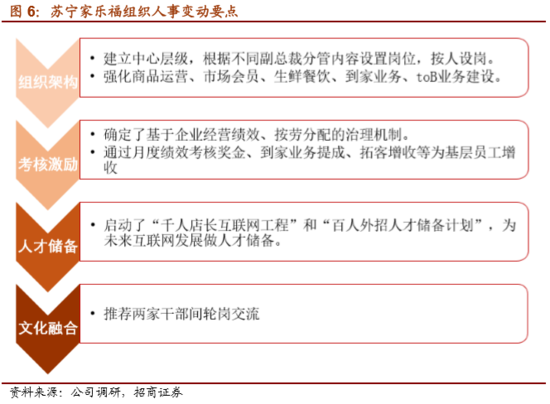

苏宁接手家乐福后,与法国总部签署投资协议,明确规定了法方不参与任何具体经营,从而更好地应对中国市场的快速变化。在人事方面,苏宁易购副总裁田睿出任苏宁家乐福CEO,同时苏宁尽量保持家乐福原有团队,本土团队留存率高达90%。在此基础上,苏宁积极推动家乐福人事及组织架构变革,具体措施包括:

(1)优化组织架构,积极引进专业人才。公司建立了中心层级,根据不同副总裁分管内容设置岗位,按人设岗,强化商品运营、市场会员、生鲜餐饮、到家业务、B2B业务方面的建设,并积极引进外部专业人才。

(2)加强考核激励,提高员工工作积极性,并为基层员工增收。苏宁确定了基于企业经营绩效、按劳分配的治理体制。针对基层员工收入较低现象,企业制定增收计划,通过月度绩效考核奖金、到家业务提成、拓客增收等为员工增收。增收计划实行后不仅增加员工收入,也提高家乐福整体人效,在交割前后家乐福人效提升了10.5%。

(3)积极储备人才,迎接未来发展。公司启动了“千人店长互联网工程”和“百人外招人才储备计划”,为未来互联网发展做人才储备。

(4)加强苏宁与家乐福文化交流,促进文化融合。两家干部间轮岗交流,让家乐福尽快融入苏宁文化。

2.2供应链:进一步升级,大力推进与苏宁大快消供应链的整合

家乐福作为国际零售巨头具备丰富的供应链资源,SKU达6万多个,消费者平均客单价达106元,高于行业20%左右。同时家乐福作为一个拥有国际化供应链背景的公司,在国际化品牌及进口产品方面具有较大优势,进口商品占总体30%。苏宁收购家乐福后,在保留原有供应链优势的基础上,公司对家乐福现有商品及供应链进行了进一步优化,具体措施与方向包括:

(1)搭建商品管理中心,调整和优化SKU。公司在商品体系内部搭建了原来长期缺失的商品管理中心,在2019年Q4清理了4000多个三个月以上动销较低的快消品,仅这一个动作就带动供应链效率有较大提升。

(2)对百货与纺织版块进行SKU调整,向生活家居转型。家乐福内部百货与纺织毛利较高,收入占比达15%-18%,毛利贡献率超过30%,但该处于萎缩状态。公司计划会对百货与纺织版块进行调整,对同质化商品进行SKU调整,并在运营模式上积极向生活家居转型。

(3)注重生鲜和餐饮业态的运营,模式多元化发展。生鲜和餐饮是大卖场吸引客流的关键,公司未来将加大生鲜供应链建设力度,同时积极推进生鲜与餐饮业态的融合,从而降低运营成本和损耗。从运营模式上,公司以性价比为最终最求目标,不同区域可因地制宜,不拘泥于是否自营、联营、合作或者直采。

(4)发展自有品牌。公司建立自己的自有品牌团队,首先从品牌概念低的米面粮油着手,有利于公司管控毛利,打破品牌概念性。其次从生鲜方面突破,渗透到产业链中,从源头把控生鲜品质,走标准化路线,可能会用苏鲜生品牌做。再次会考虑中央厨房产品和半成品,也会考虑苏鲜生品牌,并供给苏宁小店。

此外,苏宁集团本身具备一定的快消品运营经验,运营有线上苏宁超市及线下的数十家苏鲜生超市及数千家苏宁小店,但快消品供应链能力并不突出。苏宁收购家乐福后,也积极推进与苏宁集团大快消供应链的整合。

(1)家乐福供应链接入苏宁小店。一方面,家乐福供应链的接入扩充了小店SKU种类,最多给小店增加3万多个商品,满足小店业务多样化需求,订单满足率得到了大幅度的提高,降低了小店的缺货率。南京、上海等试点单店日销提高了30%以上,同时小店的整体毛利率提高5-6个点。另一方面,小店平台作为苏宁业态超级入口充当了家乐福的低成本获客渠道,为家乐福带来额外的流量和销售提升,叠加了社群流量应用。未来苏宁小店将主要围绕家乐福3-5公里范围内开设,与家乐福大店形成更好的协同效应。

(2)积极打通家乐福与苏宁整体大快消供应链的融合。家乐福与苏宁快消供应链融合最终目标是基于物流、链路共享、会员流量、仓储体系等业务维度的全方位融合,实现不同消费场景共用一盘货,分享供应链提高运营效率。目前苏宁正在跟家乐福搭建统采的平台,加速供应链、物流整合。

2.3线上业务:苏宁多渠道接入,全面推动家乐福到家业务发展

家乐福在线上运营方面具备一定的基础,开设有自己的网上商城,也与美团、饿了么、京东到家等第三方平台有合作。目前家乐福注册会员有4000多万,其中80%是活跃会员,会员主要集中在中高端,其中有1200万是新中产会员。苏宁收购家乐福后,积极推动宁旗下苏宁易购、苏宁小店、小程序等渠道接入家乐福到家业务。

2月5日家乐福“1小时达”接入苏宁易购APP,家乐福门店3公里用户可享受1小时急速送达。2月20号苏宁易购协同家乐福推出“同城配”业务,配送范围从3公里扩大到10公里,服务覆盖51个城市130个区209家门店,截止2月24日苏宁易购家乐福订单量环比增长60%;2月6日家乐福进驻苏宁小店平台,覆盖全国苏宁小店门店,截止2月24日家乐福到家业务收入小店端日平均单量环比提升202%;2月12日上新新版家乐福小程序,仅用7天时间实现了订单从零到单日订单破万,截止至2月24日累计用户已经突破了70万。目前到家业务已经形成“1小时达+半日达+预售自提”模式,截止2月25日,到家业务占家乐福门店总收入已超过10%。

2.4门店规划:老店调整改造,新店持续扩张

为了进一步提升消费者购物体验,并在中国市场谋求继续发展,公司制定了未来的门店扩张与改造计划,包括老店调整改造与新店扩张两个方面:

(1)老店调整与改造:2020年公司计划对一些资金成本过高或销售水平较低的门店通过退租、转租等方式缩减经营面积,甚至通过闭店降低成本,门店调整数量不超过10家。此外公司会对一些形象老旧门店进行形象和运营模式升级,通过强化服务、增加餐饮业态、开设店中店等措施满足顾客生活需求,提升顾客购物体验,还会将部分优质社区门店升级成社区生活馆。同时从今年开始,公司计划对200多家门店进行分层改造,使其满足到家业务。

(2)新店扩张规划:公司2020年计划新开30家门店,包括3000平方左右的精品超市、5000平方左右的紧凑型超、8000平方左右的大卖场三种模式,后面也考虑逐步推广介于便利店与标超之间的业态模型,注重门店开设质量,确保每一家门店盈利。在开店区域上会聚焦于区域和城市发展规模,重点发展江苏、浙江、珠三角等经济发达城市,也会重点考虑沈阳、大连、哈尔滨等原来具有相对优势区域。

2019年9月苏宁与家乐福完成交割,苏宁团队入驻家乐福。经过一个季度的磨合,2019年第四季度家乐福实现7年来首次单季度盈利,实现8年来首次第四季度经营性现金流为正。站在长期角度,我们认为家乐福与苏宁最重要的协同效应体现为家乐福线下门店、供应链与苏宁流量、物流能力的相互赋能。

3.1依托线下供应链与门店优势,为快消品到家提供更优解决方案

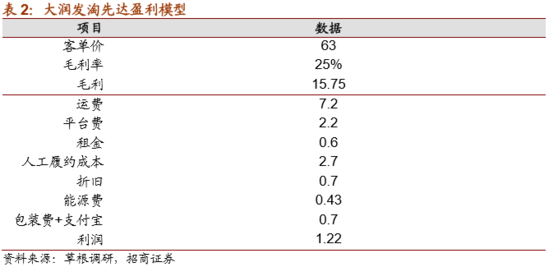

快消品具备市场规模大、复购率高的特点,已成为继家电3C后电商领域的最重要战场。但对快消品而言,如果采用传统电商的大仓发货模式,需要承担较高的配送成本(参考天猫超市50元以下快递费20元),难以实现盈利。我们认为与线下实体店或前置仓相结合可以缩短2C端的配送路径,优化履约费用,是快消品到家业务实现盈利的必然选择。从到家模型看,单笔订单的毛利额主要取决于客单价与毛利率,而客单价与毛利率的提升主要取决于供应链能力与商品丰富度。家乐福作为国际零售巨头具备丰富的供应链资源,SKU达6万多个,消费者平均客单价达106元,高于行业20%左右,这为到家业务的盈利提供了保障。参考大润发成功案例,家乐福到家业务有望实现全面盈利,为苏宁快消品电商(到家)业务提供更好的客户体验与更低的履约成本。

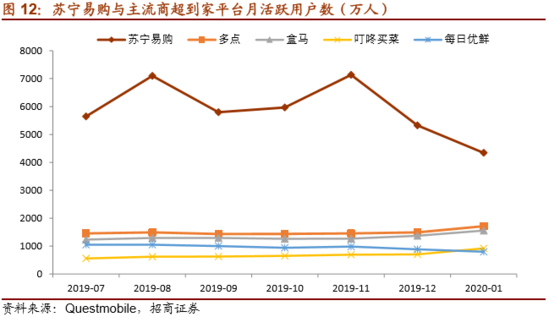

3.2苏宁流量、物流能力助力到家业务发展

线下商超具备门店与供应链资源,具备发展到家业务的一定条件,但在流量获取与物流配送能力上相对缺乏。部分商超采取与京东到家、多点等第三方平台合作的方式发展到家业务,但由于商超出于自身保护、技术能力等原因无法将自身商品后台与第三方平台完全打通,导致平台商品信息更新不够及时,在消费者体验上存在一定劣势。

苏宁收购家乐福后,由于双方已融为一体,同时依托苏宁多年线上线下运营的技术经验,商品的库存打通上将不存在问题。同时,苏宁将依托自身的流量与物流能力对家乐福进行赋能。流量方面,目前苏宁已在苏宁易购主站、苏宁小店、小程序等多个入口为家乐福到家业务引流,将显著提升家乐福流量。物流方面,苏宁本身具备强大的仓储配送能力,截止三季度苏宁拥有仓储及相关配套面积1105万平方米,快递网点26091个,将为家乐福到家业务提供履约保障。

综合来看,我们认为家乐福是苏宁大快消版块的重要一环,一方面为苏宁快消品电商(到家)业务提供了更优的解决方案(同时具备更好的客户体验与更低的履约成本),另一方面加强了苏宁快消品版块的供应链与线下实力。同时,苏宁原有的流量与物流优势也可为家乐福进行充分赋能。我们看好苏宁与家乐福的协同效应以及未来苏宁大快消版块的发展前景,同时快消品高频的商品属性也有望进一步提升苏宁的流量池,提升苏宁的综合竞争力,从而进一步带动公司向全品类、全渠道龙头发展。

注:文/宁浮洁丁浙川周洁,公众号:零售思享+,本文为作者独立观点,不代表亿邦动力网立场。