您的位置:资讯>企业>极兔吞并百世,四通一达变三通一达了?

请永远相信,这个世界没有什么不可能。

据松果财经获悉,12月10日,百世快递发生工商变更,由极兔速递100%控股。

平地惊雷,过去多年由“四通一达”默契建构、相对平稳的国内快递市场格局终于被打破,行业不再一滩死水。极兔,这只崛起于海外又“跳回”国内市场的小红兔,正在用全新的商业模式倒逼中国快递行业进行新变革。

极兔吞并百世,两网融合怎么做?

早在双11前夜,百世快递和极兔速递就纷纷“官宣”联姻,百世集团发布公告称,将以68亿人民币的价格出售国内快递业务给极兔速递。到了双12前夜,百世快递工商变更,百世快递法定代表人已变成樊苏州,即极兔速递法定代表人。

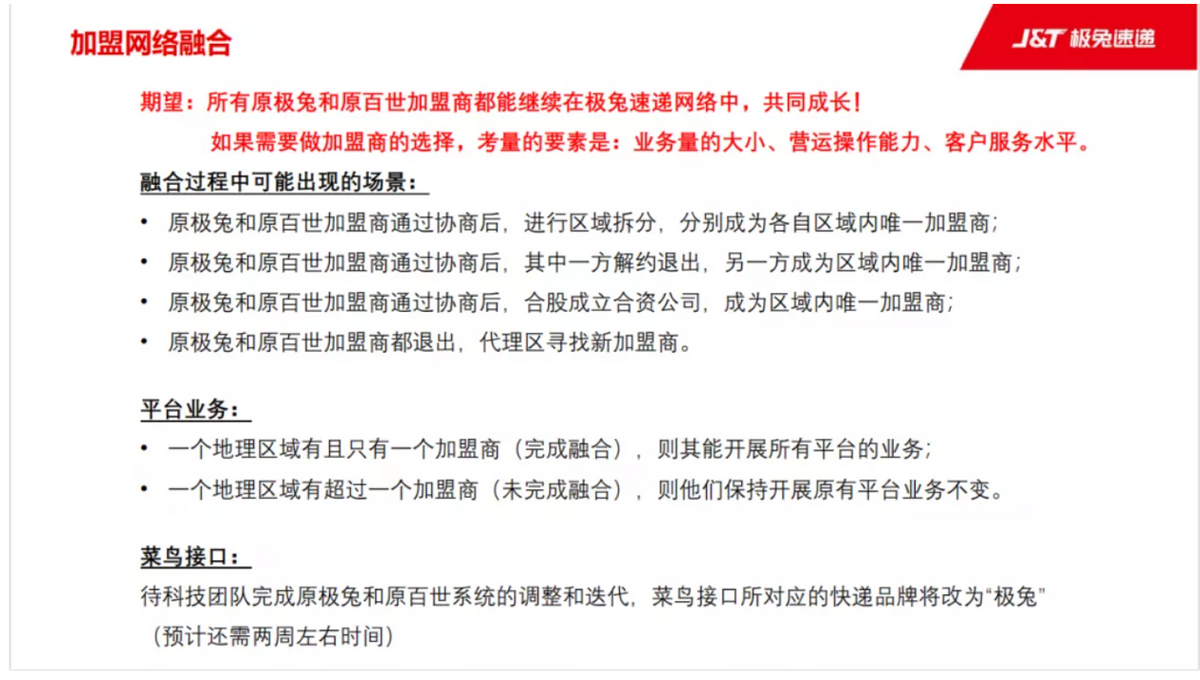

有关极兔、百世具体的融合方案,在一张网络热传的融合方案里,极兔先给加盟商吃了一颗“定心丸”。基于希望大家都能够留下的初衷,针对同一区域双方的加盟商,提供四种场景和解决方案,原则上是希望双方加盟商都能够继续经营。如果不可避免出现二选一的情况,相信极兔也会提供较为公平的竞争机制,考核标准从业务量的大小、营运操作能力、客户服务水平三个维度来评定。

按照极兔现有的计划,在明年618之前,有关两网融合以及其他合并事宜均需完成——这符合极兔一贯以来的雷厉风行般行事作风——互联网企业对于速度的比拼永远不会过时。

百世,“四通一达”中的老牌快递企业;极兔,回到国内市场不到2年的行业新贵,双方的融合,虽然只是涉及国内快递业务,并不包括百世的国际、快运、以及供应链方面的变动,但是对于极兔而言,这68亿,却花得“值”。

首先,以第二季度百世快递的市占率来看,为8.4%,假设极兔速递第二季度市占率在7%,静态来看,二者市占率相加超过15%,与圆通韵达的市占率相差不多。动态来看,按照第三季度发展态势,极兔速递的市占率只会比第二季度更多而不是更少;从日订单量上来看,目前,百世快递日订单量在2500万左右,极兔速递当前日订单量在2200万左右,二者简单相加即达到了日单量4700万左右。因此,极兔收购百世之后,市占率能挺进国内快递前三,超过圆通、顺丰,与韵达比肩,且直追中通。

其次,行业资源方面,百世现有的资源对于极兔速递来说,也是极好的补充。根据公开数据显示,目前,百世快递在国内拥有87个转运中心,49000多末端网点,而极兔作为刚进入中国市场2年的新人,在网点部署方面肯定还没有百世快递完整。这次并购之后,二者网络如果能够顺利融合,则可以加强极兔速递在国内地区的网络覆盖,并且减少百世、极兔在高密度地区的网络重复问题,这对于整个快递行业资源的配置来说,也是一种优化。加上百世快递的运营团队、转运设备等资源补充,极兔速递这次收购操作,也让行业玩家意识到,中国快递行业的底层竞争逻辑即将迎来新变化。

第三,收购百世,还意味着,极兔速递在商流一方打开上限,接入阿里的电商市场。根据极兔公布的网络融合方案,预计用两周时间,完成原极兔和原百世系统的调整和迭代,菜鸟接口的快递品牌将改为极兔。在国内快递市场,商流决定物流格局的现状短期内不会有太多变化。目前国内电商格局基本趋于稳定,阿里、京东、拼多多稳坐头部地位,对于极兔速递而言,在过去凭借拼多多电商增量订单得到的发展,将在接入阿里电商生态之后,起量更为迅速。

综合来看,这次极兔68亿收购百世,在市占率和行业资源以及商流订单增长来看,都是一笔划算的买卖。但是,回过头来看国内快递行业动荡发展的二十多年,并购重组并不少见,皆大欢喜的却并不多,不管是申通收购快捷还是苏宁收购天天,最终结果似乎都不太理想。

因此,极兔和百世能否顺利实现双网融合,将考验管理层的智慧,对融合之后的新发展方向,做出更为长远的思考。

68亿花出去了,然后呢?

在“四通一达”几家老牌企业当中,百世快递算是一个特立独行的存在。轻资产运营模式让百世在转运中心以及车辆资产方面,都是租赁为主,虽然并未在财报数据上对百世快递的成本控制做出多少贡献,但是轻资产运营为百世的技术研发提供了更多增长空间。

根据Wind数据显示,百世2019年前三季度的研发费用占据净利润的70%,而排名第二的顺丰,研发费用仅占净利润的22%。除去中通未披露其研发费用,百世是加盟制中对技术研发投入最多的公司。

所以回到本次收购举动来看,除了机器设备,百世过去在研发投入中实现的智能技术升级、智慧物流系统等更具长远价值的资源,才是极兔看重的。从自动化、精细化的发展角度来看,显然更为智能的设备、更为智慧的系统才能够提升整体服务效率进而提升服务质量。

物流行业本质上还是属于服务行业,服务质量评价不取决于服务方而是取决于被服务方。国内快递玩家自开始价格战以来,对于服务质量的重视程度显然有所下降。松果财经从黑猫投诉了解到,有关“快递”的相关投诉近40万条,其中查不到物流、物流过慢、快递丢失等较为常见。

在这个层面来看极兔和百世的双网融合,百世的技术积累显然能够给极兔提升服务质量助力。而极兔本身对于融合之后的发展方向也有自身考量,从下沉市场和海外市场两个维度实现增量,同时通过提质来稳定应对需求端的服务升级。

从国内电商行业的发展变动来看,伴随互联网流量新贵抖音、快手等短视频平台的崛起,社交电商、直播电商等新型业态逐渐撬动电商巨头固有市场——抖音、快手纷纷制定万亿、千亿GMV目标的背后,需要更为庞大的物流系统支撑。并且,移动互联网用户增速见顶,从另一个角度也说明,下沉市场用户也已经涌入流量池内。针对下沉市场用户的精细服务,也是物流企业们竞争差异化的节点。

基于过去和拼多多的业务合作,在松果财经看来,极兔已经在低线城市布局了不少运转中心和末端网点。这次收购百世,除开减少在高密度区(一二线城市)的资源重复配置外,在低密度区(三四线城市以及乡村)的双网融合覆盖,可以为极兔在下沉市场的拓展提供助力。

在双网策略推动国内运营能力提升的同时,极兔在海外市场的拓展也能进一步打开增长,相当于国内、海外两张网也能互联互通优化发展。

结合中国鼓励出海政策的发展大背景,未来,电商之外,B端的供应链服务将会是物流企业的重要业务板块。作为中国产品出海的重要供应链环节,如何帮助中国制造、中国品牌出海,助力全球化发展,是物流企业想要实现长期发展的必答题。

以中国普通制造业成品为例,从产品生产到交付,经历原材料采购物流、生产加工物流、产品分销物流三大环节,每个环节对物流服务需求都不相同,包括海陆空三种运输方式在内,如何高效调配的运力资源的同时最大程度降低企业产品交付成本,是物流企业服务价值的深层体现。

所以,从海外和下沉两个方向的发展来看,极兔缺少的不是机遇,更多的是思考如何提升物流服务质量,这对于物流行业的所有玩家而言,都是绕不过去的增长难题。

价格战中短期放缓,极兔真的能破局行业内卷循环吗?

2020年,快递行业再次陷入“击穿底线”的价格战,各家快递公司苦不堪言。国家邮政局数据显示,2020年,国内快递业务量累计完成833.6亿件,10年前只有36.7亿件,但行业快递票单价,却从10年前的20.65元,腰斩到2020年的10.55元。

快递票单价腰斩,部分源于商务件到电商件之间的定价差异和物流行业规模效应下成本下降,但更多的还是来自行业恶性、无效的价格竞争。

从整个行业发展角度来看,无效价格战已经伴随着中国快递市场十几年,各家快递公司也被迫一直参与进这个毫无益处的无效内卷循环,既影响了上市快递公司利润,还影响了国家物流生态的健康可持续发展。

价格战苦了谁?除了物流企业自己,还包括超300万的快递从业人员,当末端网点和快递小哥的派费不断被下调,整体的服务质量势必难以保障。

幸而相关监管政策趋于清晰明朗,公开资料显示,今年4月以来,邮管局、交通运输部、发改委等中央部委多次发布相关指导意见,提出制定派费核算指引、制定劳动定额、纠治差异化派费等举措。9月以来各家快递公司上调快递小哥派费,为快递小哥实现增收。

从另一个角度来看,极兔回到中国起网似乎从侧面倒逼了国内快递行业的规范化发展。极兔收购百世之后,行业资源将更加向头部集中。在优化已有网点资源、运力资源配置下,能够更为集中资金、资源力量升级物流供应链、保障快递从业人员需求,从提质的角度倒逼物流行业变革。

客观来看,极兔进入中国市场的确对“四通一达”市场份额造成冲击,但是从国内现有上市物流企业股价来看,政策趋于明朗以来,各家股价也是稳步提升态势,而顺丰股价同比2019年,更是实现近100%增长。

在过去十多年趋于平静的物流市场环境下,“四通一达一丰”相安无事,各自默契维持现状,只是通过持久的价格战来互相掰扯一些份额。但是对于行业本身服务质量、智能技术水平的推进却十分缓慢,长此以往,物流行业的发展增速势必会落后于国内产业升级需求增速、电商行业发展增速等。

用今年火热的“鲶鱼效应”来说,鲶鱼在搅动小鱼生存环境的同时,也激活了小鱼的求生能力。

极兔作为激活快递行业的“小鲶鱼”,在国内物流市场的存在感越来越强,从前期的“遭同行封杀”到如今的68亿收购百世,通过新模式实现自身业务迅速增长的同时,极兔是否能打破已存在了十几年的中国快递“价格战”的内卷呢?我们拭目以待。