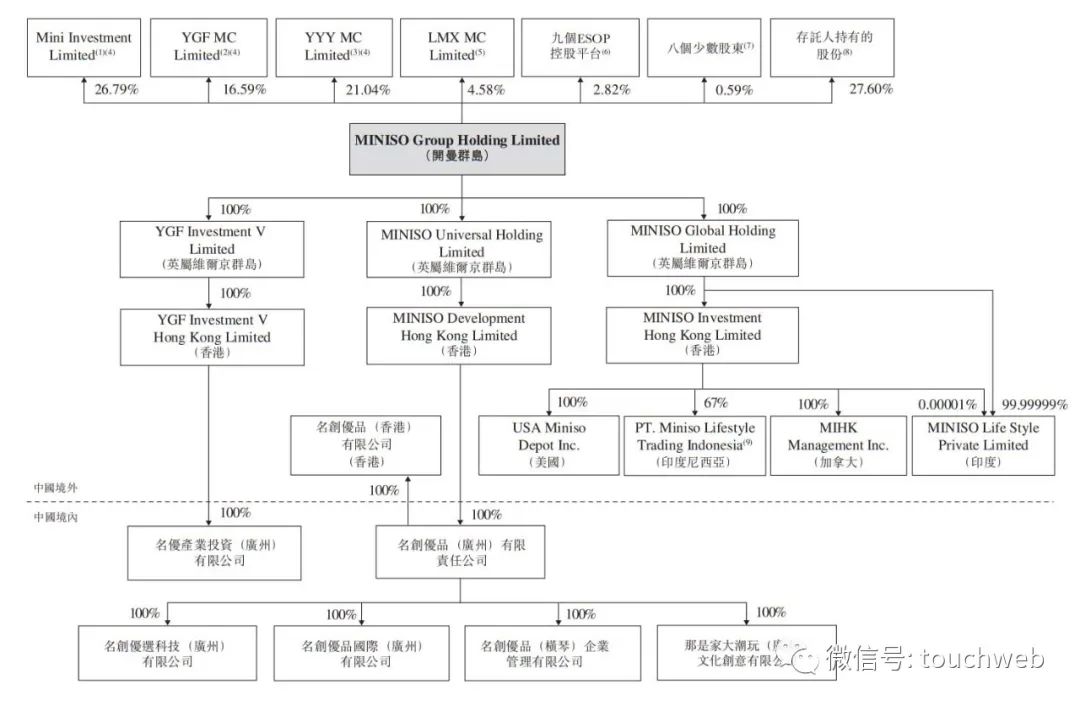

据港交所文件显示,名创优品已通过上市聆讯,将以双重主要上市登陆港股市场,美银证券、海通国际及瑞银证券为联席保荐人。

名创优品是2022年4月初正式向港交所递交招股书,这意味着从递交招股书,到通过上市聆讯,名创优品花费了约3个月的时间。

2022年以来,已经有知乎、贝壳在港股双重主要上市。

年营收91亿 实现盈利

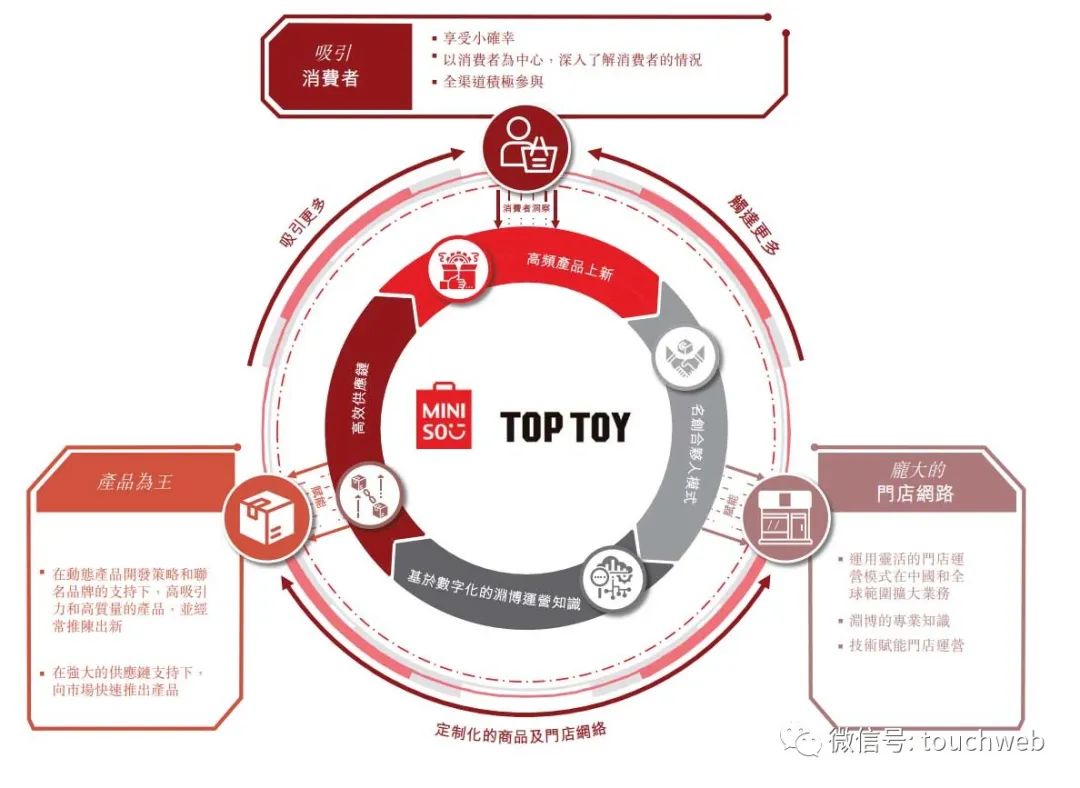

名创优品是一家产品驱动的创意居家生活用品零售商,涵盖生活家居、电子电器、纺织品、包袋配饰、美妆工具、玩具系列、彩妆、护肤洗护、休闲食品、香水香氛、文具礼品等11个品类。

2021年8月,名创优品国际总部开工奠基,总占地6,557㎡,规划建筑高度287.5m,总建筑面积140,028㎡,预计在4年内建设完成。

建成后,该总部大楼也将承载名创优品全球业务、数字新零售、品牌运营结算、产业研发中心等业务功能。

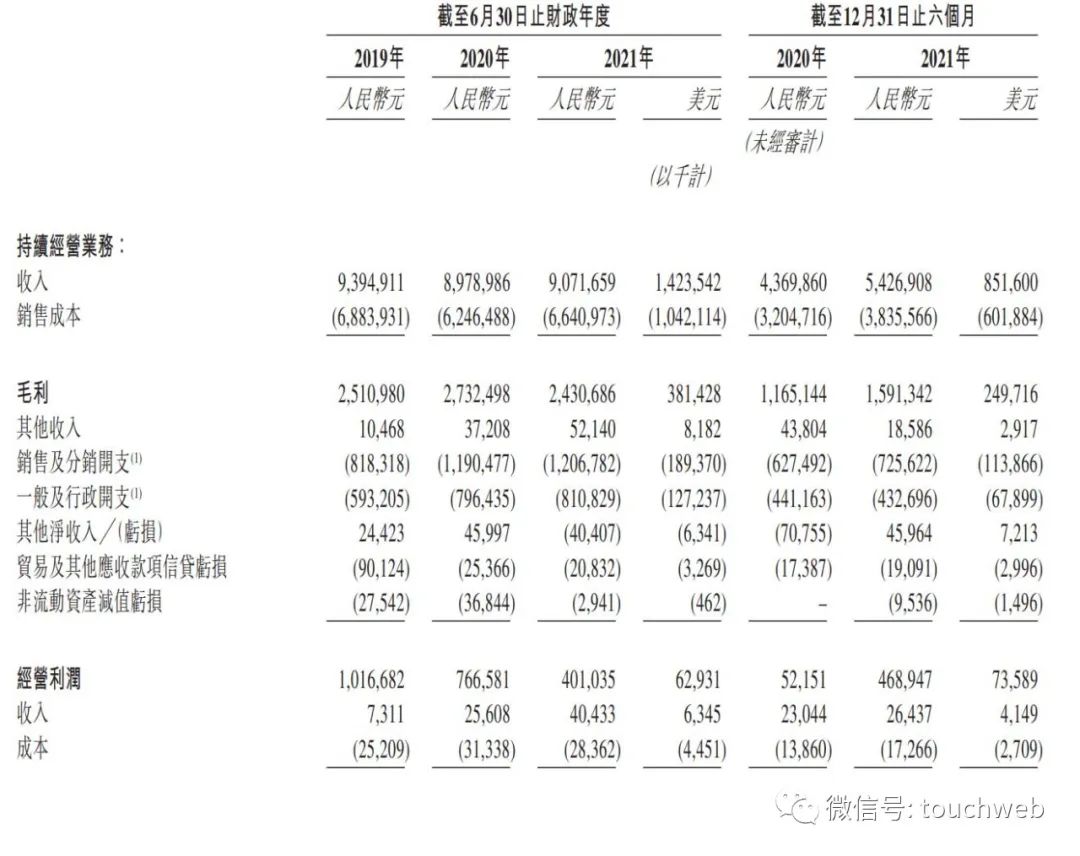

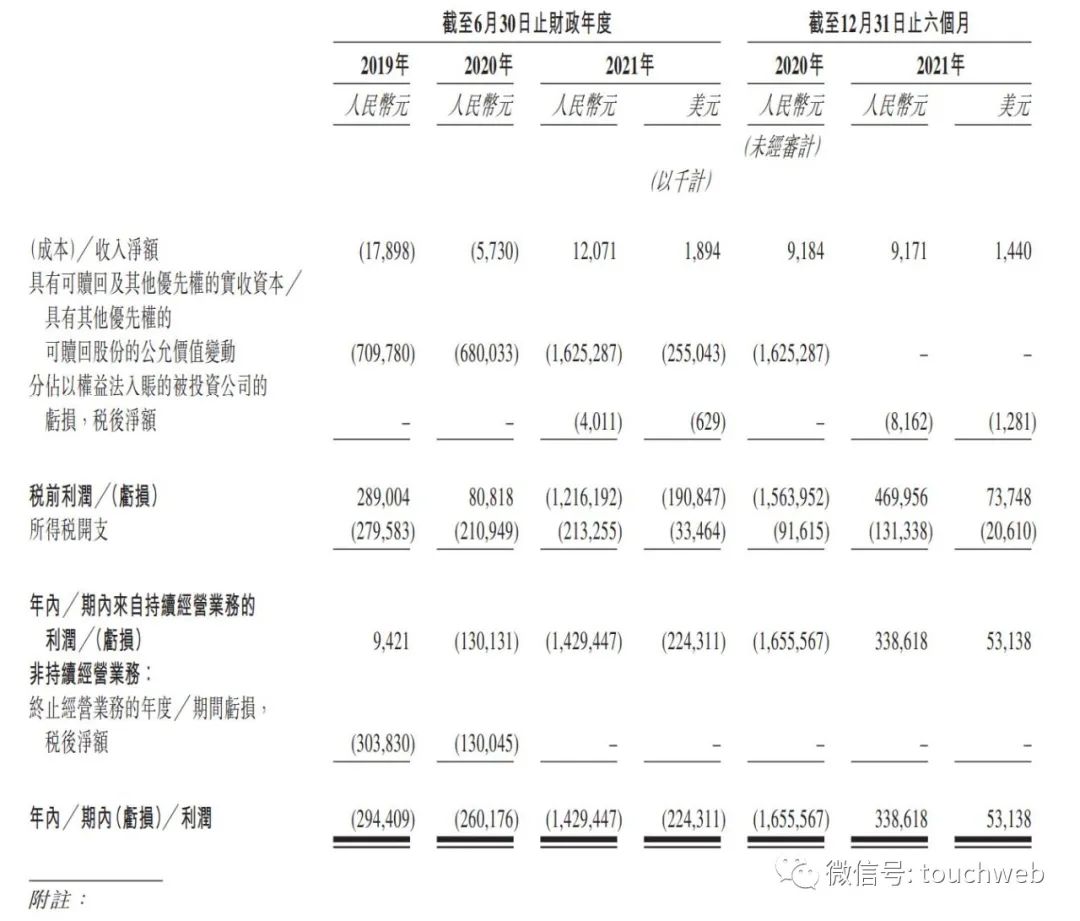

招股书显示,截至2021年6月30日的财年,名创优品营收为90.72亿元(约14.24亿美元),上两个财年营收分别为93.95亿元、89.79亿元;运营利润分别为10.17亿元、7.67亿元、4亿元。

截至2021年6月30日的财年,名创优品期内亏损为14.29亿元,上两个财年的期内亏损分别为2.94亿元、2.6亿元。

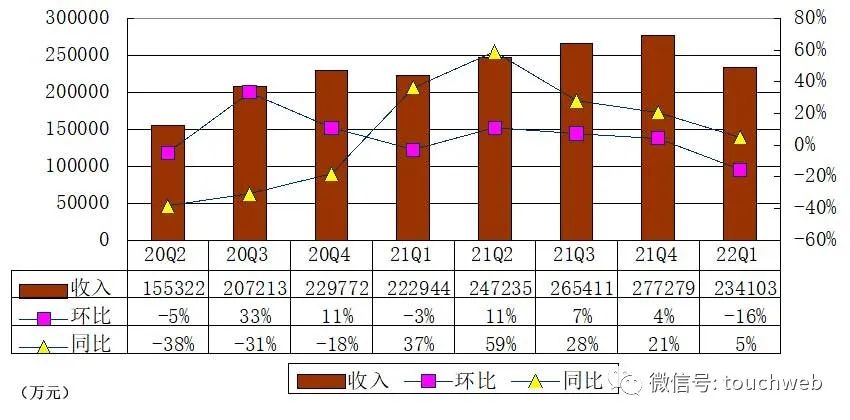

名创优品2022年第一季度营收为23.4亿元,较上年同期的22.3亿元增长5%,较上一季度的27.7亿元下降16%。

名创优品2022年第一季度国内营收18.2亿元,海外营收5.2亿元,同比增长17.4%。

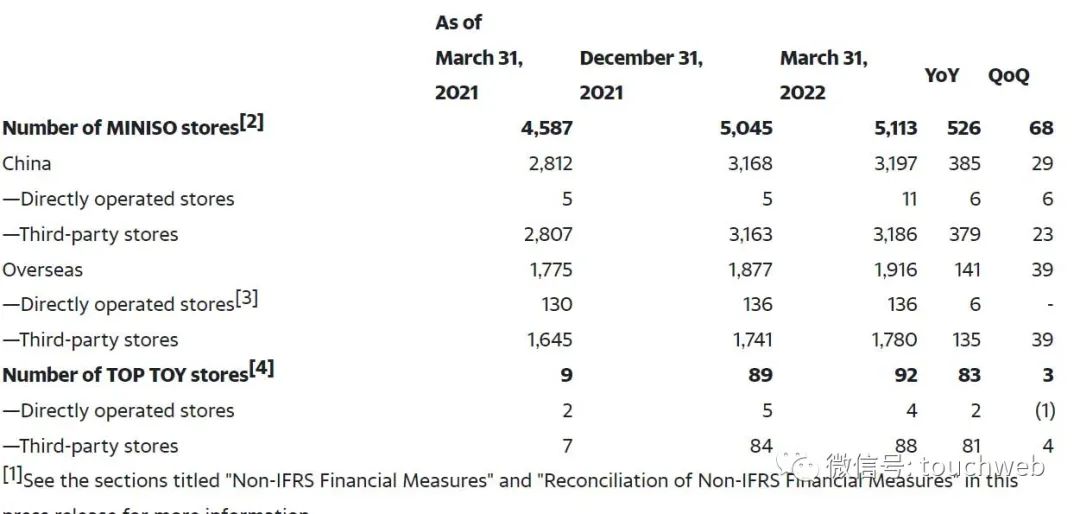

截至2022年3月31日,名创优品在全球门店数量5113家,其中,国内有3197家;海外店铺数量1916家,海外店铺本季度净增39家。

TOP TOY门店数累计92家,季度收入1.1亿,线上业务收入贡献超10%。

名创优品董事会主席兼CEO叶国富表示,“名创优品根据不同地域的消费者喜好打造出多元化市场样本。我们坚定地看好海外市场,以‘好看、好玩、好用’的生活好物持续占领国际市场空缺,服务全球消费者的美好生活。”

叶国富指出,虽然第三财季面临各种挑战,但名创优品集团通过全面提升精细化运营和供应链管理能力快速实现了降本增效,而围绕品牌升级战略下的兴趣消费品类布局也将成为名创优品持续点亮全球的强力引擎。

叶国富夫妇持股64% 有77%投票权

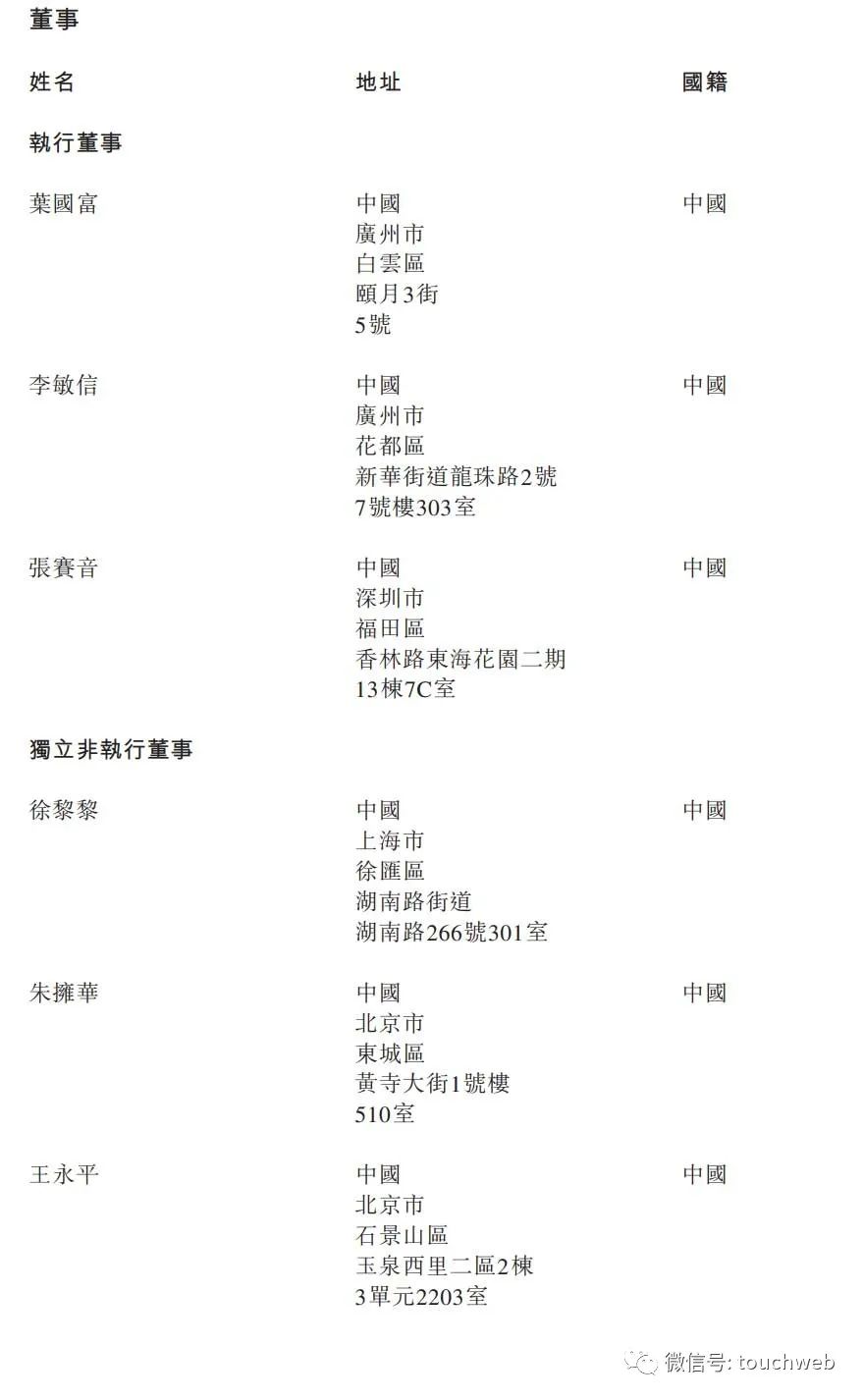

名创优品的执行董事叶国富、李敏信、张赛音;独立非执行董事为徐黎黎、朱拥华、王永平。

此次香港上市前,叶国富(公司的创始人、董事会主席、执行董事及行政总裁)和杨云云女士(叶国富配偶及公司副总裁)持有公司已发行总股本的约64.4%,占公司发行在外总股份总投票权的约76.8%。

中概股自救:寻求香港上市

名创优品此番动作也是中概股寻求自救。

近期,美国证监会(SEC)将百度、富途、爱奇艺、拼多多等众多中概股企业列入可能被美国证券交易所摘牌退市企业的暂定清单。

中概股当前在于的最核心的问题就是审计底稿的问题,也就是说,只要是中概股递交2022年的年报,都会进入到预摘牌名单,可以预料的是,后续还会有更多中概股被列入这一名单。

中美之间围绕着审计底稿的问题,其实博弈了很多次。

2019年,美国就联合起草《外国公司问责法案》(The Holding Foreign Companies Accountable Act)。该法案要求,外国发行人连续三年不能满足美国公众公司会计监督委员会(PCAOB)对会计师事务所检查要求的,禁止其证券在美国交易。

2020年5月,美国国会参议院通过《外国公司问责法案》;2020年12月,美国国会众议院通过该法案,并由时任总统特朗普签署生效。2021年11月,SEC通过告修正案,确定实施细则,要求在美国上市的外国公司遵守美国审计标准,否则将面临退市。

实际上,自2019年以来,已经有包括阿里、京东、百度、携程、小鹏汽车、理想汽车等众多中概股选择在香港上市。

除了知乎、贝壳外,蔚来汽车以介绍上市的方式在香港上市,后续腾讯音乐、金融一账通、金山云等众多企业也在酝酿在香港上市。