您的位置:资讯>数据>十张图了解2021年中国快递行业市场规模情况

受益于我国电商市场的快速发展和巨大红利,近几年快递行业维持较高的增长态势,而市场竞争也逐渐激烈,低价竞争成为主流,行业平均单价从2010年的24.57元/件下降至2020年的10.55元/件,2021年1月持续下降至10.21元/件。而极兔、众邮、丰网等新玩家逆势入局,进一步加剧市场竞争,加速行业整合。

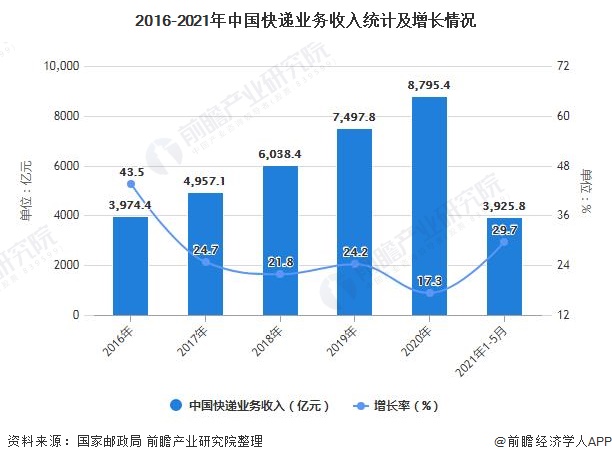

1、中国快递市场规模保持高速增长

2016-2020年,我国快递行业收入规模保持逐年增长的态势。2020年,全国快递业务收入累计完成8795.4亿元,同比增长17.3%。截止至2021年1-5月份中国快递业务收入达到3925.8亿元,同比增长29.7%。

受益于我国电商市场的快速发展和巨大红利,近几年快递行业维持较高的增长态势,未来,随着直播电商等网购消费模式不断向二三线及农村等下沉市场渗透,预计快递行业还有进一步的增长空间。

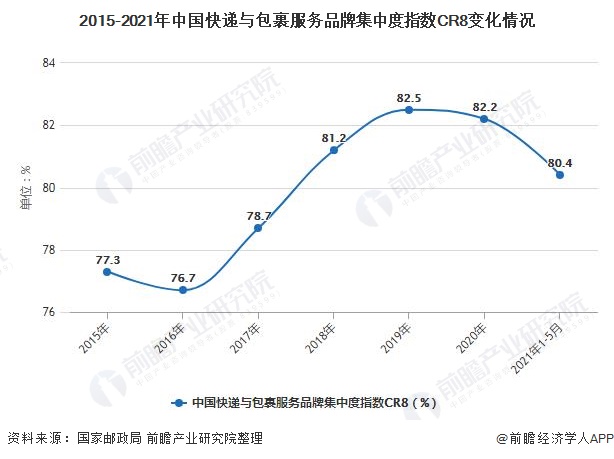

2、中国快递市场集中度逐年提升

根据国家邮政局公布的快递服务品牌集中度指数CR8来看,2015-2016年快递市场不断涌现出新进入者,导致市场集中度下降;到2017年由于市场增速大幅放缓,行业发展进入整合期,价格战竞争激烈,部分中小企业逐渐被淘汰,导致市场集中度逐渐提高,到2019年快递行业CR8高达82.5%;2020年开始,极兔、众邮、丰网等新玩家逆势入局,促进快递行业集中度指数CR8进一步下降。

注:快递行业CR8企业包括顺丰、申通、圆通、韵达、中通、百世、京东、邮政。

3、中国快递行业平均单价逐年下降

2010-2020年我国快递行业平均单价呈现逐年下降的趋势,从2010年的24.57元/件下降至2020年的10.55元/件,2021年1月持续下降至10.21元/件。

2020年初,全国快递业务量受到国内疫情影响较大,快递龙头公司均希望抢更多的量来弥补年初的亏空,中通首先发起激烈的价格战,以期加速竞争格局分化,另外,以极兔快递为代表的新快递企业加入竞争,采取了激进的低价抢量策略,加速市场起价竞争。

注:根据平均价格=业务收入/业务量计算得到行业平均单价。

4、中国主要快递企业发展情况对比

——企业市场份额:中通稳坐第一

近几年,中通的市场占有率继续保持领先,2020前三季度达到20.64%,排名第二名的韵达和第三的圆通也在持续拓展市场份额;顺丰推出“特惠专递”产品后,在2020年前三季度的市场占率也呈现加速提升态势;而百世、申通首次出现市占率下滑的现象,行业整合速度加快。

2)基础设施布局:顺丰优势明显

在干线运输车辆配置方面,顺丰自营及外包有4.5万辆的运输车,其次是中通超过1万辆;在转运中心数量上,顺丰有9个枢纽级中转场+130个片区中转场,其次的中通在全国转运中心数量达到91个,其中自营率90%;圆通拥有73个全部自营的转运中心;在服务网点建设方面,圆通、韵达和中通均超过3万个。

整体来看,顺丰在基础设施方面的固定资产投入较大,其次是中通,这也是提高企业物流效率的基本支撑。

注:中通数据是截止到2020年9月底数据,其余企业是截止到2020年上半年数据

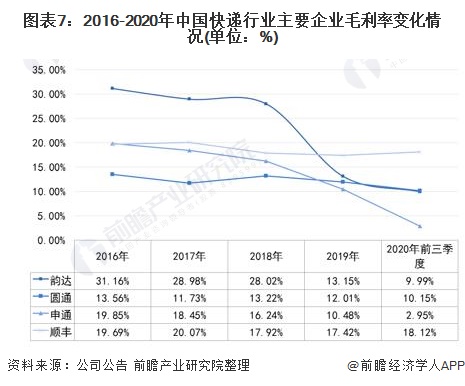

3)快递业务收入及利润

在快递件量高速增长的背景下,行业激烈的价格战导致部分企业的快递业务收入为负增长,2020年前三季度,韵达、申通、百世快递的收入分别同比减少3.6%、8.8%、7.2%;顺丰继续通过高端服务的差异化竞争,快递业务实现38.2%的同比增长;而中通全面开启抢占市场份额,通过规模经济实现9.1%的收入增长。

注:中通收入不含派费。

从毛利率水平来看,近几年行业利润受价格战影响,除顺丰以外整体均在下滑。其中,韵达和申通的降幅最为明显,而圆通和顺丰均保持在10%以上,企业盈利水平良好;另外,百世和中通均在美股上市,过去5年的平均毛利率分别为2.9%和31.85%。

总体来看,中通、顺丰领先优势明显。中通的成本优势突出,而顺丰通过差异化定位和产品溢价,毛利率水平相对较高。

4)单票业务收入水平

从单票收入增长情况来看,2020年前三季度主要企业均有不同程度的降幅。中通和韵达两家企业以龙头件量领跑的同时也走在降价的最前列,韵达前三季度单票收入降幅达到30.7%,成为行业之最。

虽然超预期的价格战对企业的业绩已造成了明显冲击,但龙头公司依然坚定推动价格战,因为只有行业加速完成整合才能尽可能缩短阵痛期。

注:中通收入不含派费。

5)企业投融资情况

2020年阿里进一步加强了对通达系的掌控,与2020年4月入股韵达,之后又增持百世和圆通,实现对通达系的全面持股;京东物流也以30亿人民币收购跨越速运,双方将基于各自的物流网络和产品矩阵进行优势互补。整体来看,快递行业竞争升级为电商平台之争。

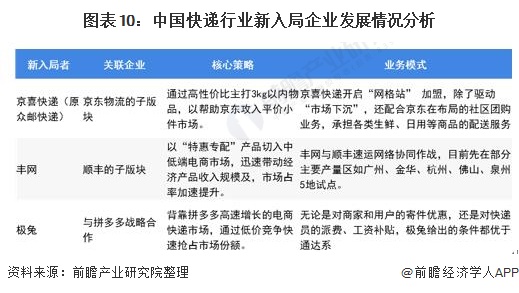

5、极兔等新入局企业发展情况

2020年,极兔、京喜、丰网相继起网,通过高性价比进军电商快递市场。其中,极兔的表现最为亮眼,自2020年3月进入中国市场以来发展势头迅猛,通过背靠拼多多电商平台,在5月全网日单量就突破100万件,7月平均日单量超500万单,8月日均超过700万单,双十一当天突破1600万单。快递新玩家的入局加速价格下行,也进一步加剧市场竞争。

6、中国快递行业竞争格局及发展趋势分析

2020年,行业龙头主导价格下行,在马太效应下,龙头企业的市场份额变得更加稳定,行业加速向寡头转变。目前国内快递行业较为明显的四大阵营分别是:

1)相对独立的顺丰速运;

2)阿里参股或控股的通达系;

3)京东自建物流及旗下众邮快递;

4)依靠拼多多快速增长的极兔速递。

对比美国快递市场的价格战大概是在1982年到1994年,持续了12年左右,最终三家巨头集中度达到了80%左右,而目前国内快递行业前8家企业集中度约为80%左右,另外极兔、众邮、丰网等新玩家逆势入局,短期对市场份额的争夺必然会加速价格战进度。预计,近两年国内快递价格战强度不减。

行业龙头企业无论在资产储备、网络强度还是成本方面都更具优势,随着价格战的进一步深入,行业利润不断受到侵蚀,落后者率先出现亏损,无力再打价格战,而龙头的优势一方面是成本管控能力和品牌溢价带来更高的毛利率,同时强大的融资能力不断输血为其托底,有望导致决胜阶段剩者成功晋升寡头。